En México existen más de 180 tarjetas de crédito, sin considerar las que emiten jugadores no bancarios y en Kardmatch las hemos analizado todas desde 2008.

Así que, para que tú no tengas que hacer el trabajo duro, en este artículo te vamos a presentar las que a nuestro juicio son las mejores tarjetas de crédito en México para este 2026, por tipo de usuario.

¿Cómo elegimos las que consideramos son las mejores tarjetas de crédito para 2026?

Este listado no tiene un orden específico, sino que contiene la tarjeta de crédito que consideramos mejor representante en categorías específicas que definimos, y que se pueden obtener con ingresos desde 5 mil hasta 50 mil pesos.

Tarjeta de Crédito Platinum American Express

Mejor tarjeta para pagar a plazos sin intereses dentro y fuera de México.

La tarjeta de crédito Platinum American Express podría ser una buena opción para ti si necesitas más tiempo para pagar tus compras sin generar intereses, dentro y fuera de México.

Está dirigida a quienes ya tienen otras tarjetas de crédito y ganan desde 30 mil pesos al mes.

Su principal beneficio es que ofrece 3 meses sin intereses automáticos y permanentes en compras nacionales mayores a 6 mil pesos, y en el extranjero sin monto mínimo.

Esto significa que no necesitas que exista una promoción en los comercios para pagar a plazos sin incurrir en intereses.

Adicionalmente, incluye sin costo la membresía Priority Pass, con 4 accesos anuales a salas VIP en aeropuertos de todo el mundo, y acceso al programa Membership Rewards, con el que acumulas un punto por cada dólar gastado, incluso en compras a meses sin intereses.

Su anualidad es de 3 mil 700 pesos e incluye hasta tres tarjetas adicionales. El primer año no se cobra esta comisión, por lo que puedes probarla sin costo y decidir si te conviene.

Es importante tener en cuenta que la aceptación de esta tarjeta en establecimientos pequeños puede ser limitada, por lo que es recomendable tener una tarjeta adicional como respaldo para evitar inconvenientes.

Lee nuestro review completo de la tarjeta de crédito Platinum American Express.

Tarjeta Gold Elite American Express

Tarjeta Oro que te da más valor por dinero.

Dentro de las tarjetas nivel Oro, consideramos que la Gold Elite American Express es la que te da más valor por tu dinero.

Tiene promociones de meses sin intereses y 3 meses sin intereses automáticos y permanentes en compras nacionales desde 2 mil 400 pesos.

Otro beneficio es que participa en el programa Membership Rewards, con el que acumulas un punto por cada dólar gastado,inclusive en compras a meses sin intereses.

Además, entre sus beneficios, ofrece bebidas gratis en Starbucks: cada vez que gastas 120 pesos o más, recibes una bebida de cortesía.

Si aprovechas este beneficio solo una vez al mes, el valor anual ronda los mil 80 pesos, asumiendo una bebida con precio promedio de 90 pesos.

Adicionalmente, la tarjeta ofrece una bonificación de 150 pesos al comprar mil 500 pesos o más en Walmart Express o en su tienda en línea.

Si utilizas este beneficio 6 meses al año, el ahorro acumulado sería de 900 pesos.

Y con un un gasto mensual moderado de 4 mil pesos, en un año podrías obtener el equivalente aproximado a 210 pesos en recompensas.

En un escenario conservador, el ahorro sería el siguiente:

- Starbucks: mil 80 pesos

- Walmart: 900 pesos

- Puntos Membership Rewards: 210 pesos

El valor total supera los 2 mil 100 pesos, es decir, más de lo que cuesta la anualidad, por lo que esta tarjeta puede ofrecer más valor por el dinero que pagas y gastas con ella.

Si bien su aceptación puede ser limitada en algunos negocios pequeños, no enfrentarás dificultades en las grandes cadenas.

La tarjeta Gold Elite American Express requiere buen historial crediticio y un ingreso mensual desde 15 mil pesos.

El primer año no se cobra la anualidad, por lo que puedes probarla sin costo y decidir si te conviene.

Lee nuestro review completo de la tarjeta Gold Elite de American Express.

Tarjeta Volaris INVEX 0

Mejor tarjeta de crédito para viajeros ocasionales.

Si viajas una o dos veces al año y quieres que tus compras te ayuden a reducir o a pagar el costo de estos viajes, la tarjeta Volaris INVEX 0 podría ser una buena opción para ti.

Está dirigida a personas con ingresos desde 10 mil pesos mensuales y experiencia con tarjetas bancarias sin atrasos ni sobregiros, aunque también puede obtenerse sin historial o con score regular mediante un depósito en garantía.

Ofrece equipaje documentado de hasta 25 kilos y uno de mano sin costo en cualquier tarifa de vuelos nacionales e internacionales.*

Todos estos beneficios son válidos para el titular y acompañantes.

Además, devuelve 1% de todas las compras en el Monedero Volaris INVEX para usarlo en boletos, incluyendo la TUA, y otros servicios de la aerolínea.

No tiene anualidad, pero requiere un gasto mínimo mensual de 300 pesos para evitar la comisión por inactividad de 195 pesos.

*Consulta Términos y Condiciones en el sitio de INVEX.

Lee nuestro review completo de la Tarjeta Volaris INVEX 0.

Tarjeta LikeU Santander

Mejor tarjeta de crédito sin anualidad y accesible.

Si ganas menos de 15 mil pesos y quieres librarte de comisiones anuales sin sacrificar beneficios, la tarjeta de crédito LikeU de Santander podría ser una buena opción para ti.

Requiere experiencia crediticia e ingresos desde 7 mil 500 pesos mensuales, aunque también es posible obtenerla sin historial si ya eres cliente del banco y recibes una invitación.

Esta tarjeta no cobra anualidad siempre y cuando gastes al menos 200 pesos al mes, una condición sencilla de cumplir si domicilias un servicio básico como el celular, el Internet o alguna suscripción, pues cada mes que no alcances este nivel de gasto, Santander te cobrará 169 pesos.

Su principal beneficio es el Cashback de hasta 6% en categorías de uso frecuente como supermercados, restaurantes, farmacias y servicios de telecomunicaciones, como el Internet.

También tiene promociones de meses sin intereses y acceso a diferentes paquetes de asistencia, aunque estos tienen un costo adicional.

Lee nuestro review completo de la Tarjeta Santander LikeU.

Tarjeta BBVA Start

Mejor tarjeta de crédito para principiantes.

La tarjeta de crédito BBVA Start podría ser una buena opción para quienes quieren iniciarse en el crédito. Esto significa que, para ser aprobado, debes tener tu historial en blanco, es decir, no tener ningún crédito a tu nombre.

No cobra anualidad de por vida, por lo que no requiere un gasto mínimo mensual ni que tengas tu nómina con el banco.

Devuelve 9% en puntos BBVA por todas las compras, excepto las que se realizan a meses sin intereses. Estos puntos pueden usarse para seguir comprando o aplicarse al saldo de la tarjeta.

También tiene promociones de meses sin intereses y te da acceso a otros productos del banco en el futuro si la usas y pagas correctamente.

Además, reporta a buró como tarjeta bancaria y puedes obtener una línea de crédito mayor a la de otros competidores que suelen ofrecer inicialmente 500 pesos.

Tarjeta Banamex LineUp

Mejor tarjeta para los amantes de los conciertos.

-1.png)

Si eres fan de los conciertos y espectáculos y quieres que tus compras se traduzcan en beneficios para tus eventos favoritos, la tarjeta Banamex LineUp podría interesarte.

Su principal beneficio es el acceso a preventas exclusivas con hasta tres días de anticipación, además de boletos 2x1 en eventos participantes al cumplir con ciertas condiciones.

Permite acumular Puntos LineUp por tus compras, que puedes usar para adquirir boletos, y ofrece hasta 9 meses sin intereses en Ticketmaster, un plazo mayor al disponible con otras tarjetas Banamex.

Tiene una anualidad de mil 230 pesos y requiere buen historial crediticio e ingresos desde 7 mil pesos mensuales.

Lee nuestro review completo de la tarjeta Line Up de Banamex.

Tarjeta Explora Banamex

Mejor tarjeta de crédito para viajes frecuentes.

Si viajas con frecuencia y quieres que tus compras te ayuden a pagar tus vuelos y mejorar tu experiencia de viaje, la tarjeta de crédito Explora de Banamex puede ser una opción a considerar.

Incluye 10 accesos anuales a Salones Beyond Banamex y beneficios Mastercard Platinum, como accesos a salas VIP en aeropuertos alrededor del mundo y servicio de concierge.

Además, ofrece 1.15 puntos Momentos Banamex por cada dólar gastado.

También puedes obtener un certificado 2x1 en boletos de avión cada año al cumplir ciertas condiciones.

Tiene una anualidad de 2 mil 725 pesos y requiere buen historial crediticio e ingresos desde 30 mil pesos mensuales.

Lee nuestro review completo de la tarjeta Explora Banamex.

Tarjeta HSBC 2Now

Mejor tarjeta de crédito con cashback.

Si prefieres un esquema de recompensas sencillo y en efectivo, la tarjeta HSBC 2Now podría ser una buena opción.

Ofrece 2% de cashback por todas las compras, excepto las que se realizan a meses sin intereses.

Este reembolso tiene un tope mensual de 850 pesos, por lo que obtendrás cashback por los primeros 42 mil 500 pesos que gastes al mes.

No cobra anualidad, pero requiere un gasto mínimo mensual de 3 mil 500 pesos para evitar una comisión por inactividad de 186 pesos.

Esta tarjeta requiere buen historial crediticio e ingresos desde 15 mil pesos mensuales.

Lee nuestro review completo de la tarjeta HSBC 2Now.

Tarjeta Inbursa Platinum

Tarjeta Platinum que te da más valor por tu dinero.

Dentro de las tarjetas nivel Platinum, consideramos que la emitida por Inbursa es la que te da más valor por tu dinero.

Dentro de las tarjetas nivel Platinum, consideramos que la emitida por Inbursa es la que te da más valor por tu dinero.

Ofrece 3 o 6 meses sin intereses permanentes en boletos de avión, hospedaje y compras internacionales mayores a 2 mil 500 pesos.

Incluye accesos ilimitados a salas VIP en aeropuertos para el titular y un acompañante, así como accesos a la sala Grand Lounge en el Aeropuerto Internacional de la Ciudad de México.

Además, cuenta con un programa de recompensas cuyos puntos pueden aplicarse al saldo o transferirse a programas de viajero frecuente.

Si mantuvieras un gasto de 20 mil pesos al mes, ahorrarías lo siguiente:

- Membresía Priority Pass: 8 mil 422 pesos.

- Grand Lounge: 5 mil 76 pesos.

- Puntos Inbursa: mil 200 pesos.

En conjunto sus beneficios son mayores a los mil 320 pesos que solicita esta tarjeta por concepto de anualidad, así que otorga más valor por tu dinero.

Con estos beneficios podrías obtener un ahorro real de 7 mil 640 pesos al año, considerando su anualidad de mil 320 pesos.

Requiere buen historial crediticio e ingresos desde 50 mil pesos mensuales.

Lee nuestro review completo de la tarjeta Inbursa Platinum.

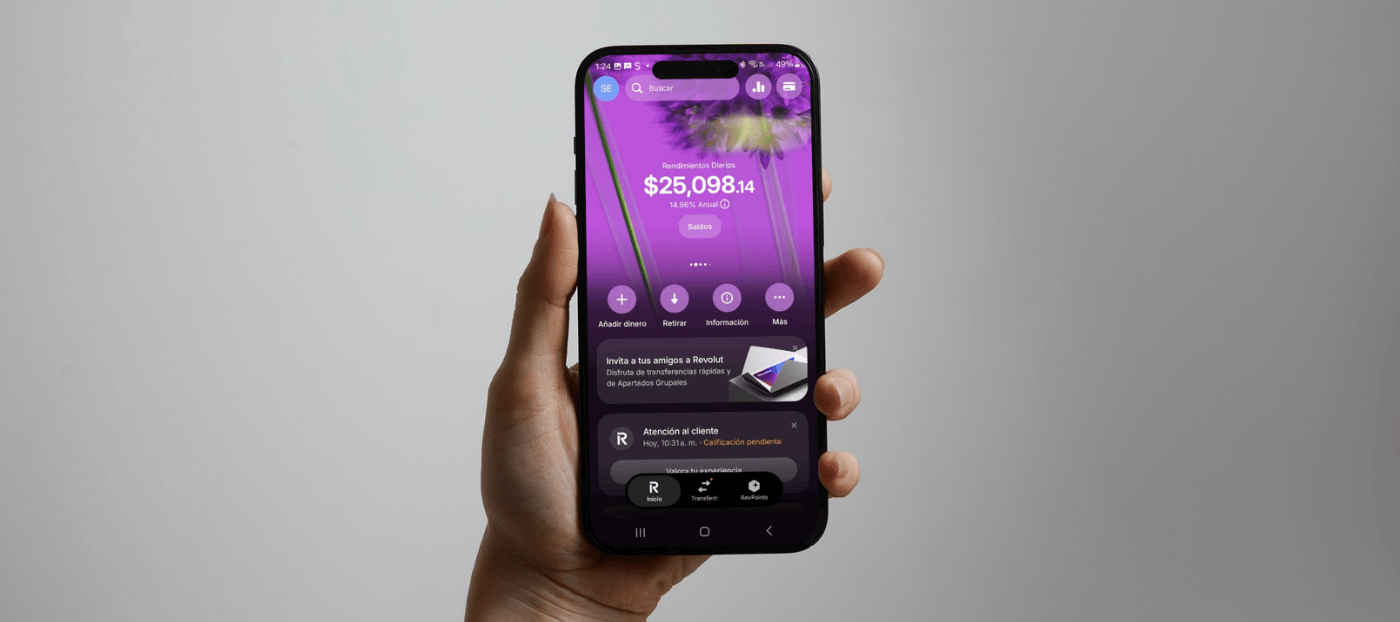

Tarjeta Now Bank

Mejor tarjeta de crédito para reconstruir historial.

Si tuviste tropiezos con tus créditos pasados y quieres reconstruir tu historial, la tarjeta Now Bank podría ser una buena opción.

Puede obtenerse con mal buró mediante un depósito en garantía, que te da acceso a una línea de crédito superior y se recupera tras 6 meses de buen uso y pago.

Además, como Now Bank está respaldado por INVEX, reporta a buró como crédito bancario, lo que facilita el acceso a otros productos financieros en el futuro.

No cobra anualidad de por vida y ofrece promociones de meses sin intereses.

Lee nuestro review completo de la Tarjeta Now Bank.

Tarjeta Banregio Platinum

Mejor tarjeta de crédito Platinum sin anualidad.

Por último, hablaremos de la que a nuestro juicio es la mejor tarjeta premium sin anualidad: la Banregio Platinum.

Esta tarjeta combina tres elementos sin cobrar anualidad ni requerir gasto mínimo:

- Meses sin intereses y planes de pago fijos con tasa preferencial.

- 1.25% de cashback, con tope mensual.

- Beneficios Platinum VISA, como accesos a salas VIP y servicio de concierge.

Un punto a considerar es que, si retiras el cashback como dinero en efectivo, se te cobrarán impuestos equivalentes al 20%.

Requiere buen historial crediticio e ingresos desde 35 mil pesos mensuales, y el trámite debe realizarse en sucursal.

Lee nuestro review completo de la tarjeta de crédito Banregio Platinum.

Con este producto llegamos al final de nuestra selección de mejores tarjetas de crédito para este año.

Si ya tienes alguna de las opciones que mencionamos, compártenos cómo ha sido tu experiencia al utilizarla.

Y si consideras que faltó alguna tarjeta de crédito en nuestra selección, déjanos tu recomendación en los comentarios.

COMENTARIOS