Para los tarjetahabientes es importante conocer diversos conceptos que, tarde o temprano, les servirán para hacer un uso más responsable de los plásticos y evitar caer en prácticas erróneas.

Hoy analizaremos uno que seguramente has escuchado en más de una ocasión: ¿Qué es un crédito revolvente? o también llamado saldo revolvente.

Te invitamos a leer las siguientes líneas para que conozcas todo sobre él y estés más cerca de volverte un experto en el uso de las tarjetas de crédito.

MEJORES TARJETAS DE DÉBITO EN 2025 DE ACUERDO A KARDMATCH

¿Qué es un crédito revolvente?

El crédito revolvente es un producto financiero que frecuentemente ofrecen las instituciones financieras para personas físicas con mayoría de edad.

Es un tipo de crédito que puede utilizarse de forma repetida, pues se renueva en la medida que el usuario va efectuando sus pagos.

Además, este opera a través de un monto que el banco autoriza previamente, llamado línea de crédito (del cual no es posible excederse).

¿Cuáles son los requisitos para solicitar un crédito revolvente?

Los requisitos para solicitar un crédito revolvente pueden variar según la institución bancaria, sin embargo, en general son los siguientes:

- Contar con un buen historial crediticio

- Identificación oficial

- Comprobante de domicilio

- Declaraciones anuales de los últimos ejercicios fiscales en caso de ser persona física con actividad empresarial

¿Cómo funciona el crédito revolvente en una tarjeta de crédito?

El ejemplo perfecto de un crédito revolvente es la tarjeta de crédito convencional, la cual usamos para acceder a la línea de crédito cada vez que realizamos algún cargo, sin la necesidad de pagar con dinero en efectivo.

MEJORES TARJETAS PARA INICIARTE EN EL CRÉDITO EN 2025 DE ACUERDO A KARDMATCH

Como lo mencionamos, este crédito puede utilizarse una y otra vez, siempre y cuando liquidemos el total de nuestras compras antes de que termine la fecha de pago; en caso contrario, terminaríamos pagando intereses y nuestro crédito no estaría "totalmente liberado" para compras futuras.

Para que lo entiendas fácilmente, te proponemos el siguiente ejemplo:

Héctor activó su nueva tarjeta de crédito y se le ha fijado un límite de crédito de $20,000; acaba de comprar un teléfono de $5,000 con su plástico, por lo que su línea se ha reducido a $15,000.

Sin embargo, si paga el total de su saldo revolvente a fin de mes tendrá de regreso la línea de crédito completa ($20,000), para volver a utilizarla sin haber pagado intereses.

¿Qué debo tomar en cuenta al usar mi tarjeta de crédito?

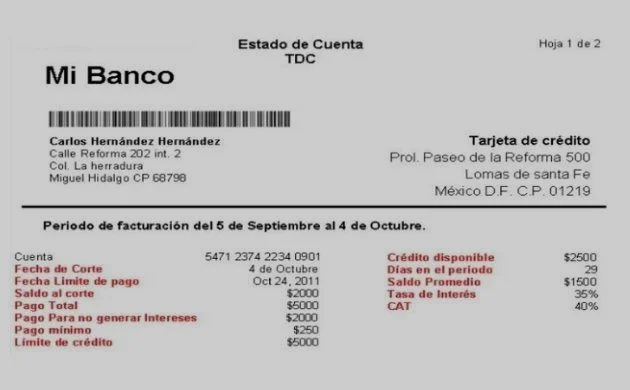

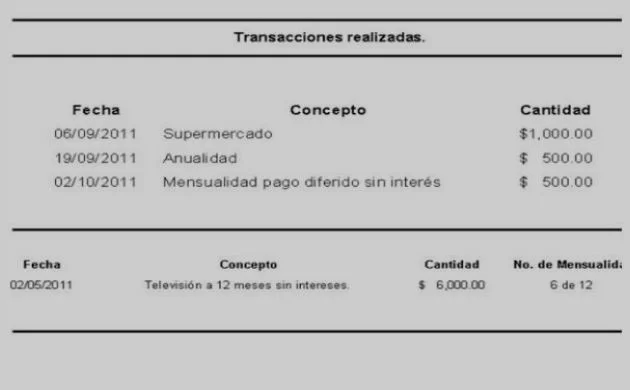

Además de comprender qué es un crédito revolvente, que es una parte fundamental para cualquier tarjetahabiente, existen otros términos expresados en lugares como el estado de cuenta de las tarjetas de crédito.

Con ayuda de las siguientes imágenes definiremos los conceptos que podrás encontrar en tu estado de cuenta:

- Pago mínimo: Se determina tomando un porcentaje fijo del saldo adeudado a la fecha de corte. El pago mínimo fluctúa entre el 5% y el 10% del saldo adeudado y es el monto mínimo que tendrás que cubrir para que tu crédito se mantenga al corriente.

Sin embargo, es una buena práctica liquidar ya sea el total de la deuda o una cantidad mayor al pago mínimo para evitar que la deuda se incremente considerablemente con el cobro de intereses por financiamiento.

MEJORES PRÉSTAMOS CONFIABLES EN LÍNEA EN 2025 DE ACUERDO A KARDMATCH

TAMBIÉN TE PUEDE INTERESAR

Mejores préstamos en línea confiables en México

- Intereses (cargos por financiamiento): Las instituciones cargan intereses por financiamiento cuando no se liquida en su totalidad el saldo al corte.

Para ello, el banco calcula el saldo promedio diario adeudado y lo multiplica por la tasa de interés estipulada en el contrato de la tarjeta de crédito. Por lo general, las tasas en México se estipulan tomando como base la Tasa de Interés Interbancaria de Equilibrio (TIIE), publicada por el Banco de México a la fecha del cálculo.

Los bancos podrán cobrar tasas más altas a los clientes que demuestran un comportamiento errático de pago y que pueden ser más riesgosos.

- Fecha de Corte: Día del mes que toma el banco para hacer el cálculo de tu deuda, pago mínimo e interés, que aparecen en tu Estado de Cuenta. Por ejemplo, si la fecha de corte es el día 30 de cada mes, en el Estado de Cuenta llegarán todos los consumos que has realizado con la tarjeta desde el 1 hasta el 30 del mes en curso, a esos consumos se les sumará los saldos anteriores y se calculará el pago mínimo y los intereses a pagar.

- Límite de Crédito: Es el tope máximo del crédito que te otorga el banco y que puedes utilizar en tu Tarjeta de Crédito. Está determinado por tus ingresos y tu capacidad de pago (ingresos menos tus obligaciones) y se asigna cuando se realiza la contratación de la tarjeta. El banco podrá hacer ajustes a la línea de acuerdo con el comportamiento del usuario.

- Saldo al Corte: Es el monto adeudado actualizado a la fecha de corte (cuando se emite el estado de cuenta). Cualquier transacción realizada posteriormente, será incluida en el siguiente estado de cuenta. Es el resultado de sumar tu saldo anterior, tus compras realizadas durante el mes y restando los pagos hechos en el periodo.

- Pago para no generar intereses: Es la cantidad que tienes que pagar para evitar los cargos por financiamiento, si no tienes un saldo anterior, coincidirá con las compras totales realizadas durante el mes. Al liquidar esta cantidad, habrás utilizado el financiamiento de la tarjeta desde la fecha de corte anterior hasta la fecha de corte actual sin pagar intereses.

- CAT: Costo Anual Total, son todos los costos que van implícitos por el uso de la tarjeta representados en un porcentaje que sirve para comparar qué tan cara es una tarjeta con respecto a su competencia. En su cálculo se utilizan la tasa de interés, la cuota anual y cualquier comisión cargada por el banco por el uso del crédito.

Crédito revolvente: ventajas y desventajas

A continuación, resumiremos los pros y contras de utilizar una línea de crédito revolvente:

Ventajas:

- Posibilidad de usar el crédito en repetidas ocasiones.

- Solicitud sencilla (incluso hay opciones para personas sin historial de crédito).

- Si se paga el total y a tiempo el usuario recibirá recompensas sin pagar de más (intereses).

- Posibilidad de aumentar o disminuir el monto del crédito (de acuerdo al buen comportamiento en su uso).

- Opción de parcializar los pagos a meses con y sin intereses.

Desventajas:

- Tasas de interés elevadas.

- Si no se tiene planificación, es posible que la deuda salga de control y supere la capacidad de pago del usuario.

- Además de generar intereses, el mal uso del crédito repercutirá puede generar manchas en el historial de Buró.

Ahora que sabes qué es el crédito revolvente, te recomendamos hacer nuestro test de compatibilidad para que encuentres un plástico que se acomode a lo que estás buscando y pongas en práctica las recomendaciones que hemos mencionado.

COMENTARIOS