Si no sabes qué es el Score de Crédito, en este artículo te lo explicamos de manera sencilla y te compartimos algunas estrategias que puedes hacer para mejorarlo de inmediato.

Suscríbete a nuestro canal en YouTube ☝️

¿Qué es el Score Crediticio?

Score Crediticio se trata de número habla de nosotros y dice qué tan buenos vamos a ser para pagar un crédito nuevo.

Cuando tenemos un crédito se empieza a reportar a buro de crédito que funge como la boleta de calificaciones donde viene un desglose de cada uno de los créditos que tenemos activos, y el score crédito en buró de crédito resume todas estas calificaciones que tienes en cada uno de tus créditos y lo pone en un número que va de 400 a 850 puntos, que es el mejor score de crédito.

Este número califica tu puntualidad, el uso que le das a tus créditos, cuántos créditos tienes activos y es lo primero en lo que se fijan los acreedores para otorgar un crédito.

¿Qué son las Sociedades de Información Crediticia?

Son entidades que se encargan de almacenar toda la información que comparten los bancos, tiendas departamentales y cualquier otorgante de crédito para que sepan cómo nos comportamos en el uso y pago de nuestros préstamos, y con ello decidan si aprueban o declinan el crédito.

En México existen dos: el Buró de Crédito y el Círculo de Crédito, las cuales, además de almacenar esta información que se presenta a través de un informe que se conoce como Reporte de Crédito Especial, calculan un número que se conoce como Score Crediticio.

¿Cómo funciona el Score Crediticio?

Primero debes saber que es un número dinámico, porque como es un resumen de tu comportamiento habitual, tu puntaje puede cambiar para mal por retraso en los pagos, y para bien por saldar más del Pago Mínimo cada mes.

La ya famosa calificación de Buró se puede resumir en baja, regular, buena y excelente y, sus respectivos puntajes, los desglosaremos en la siguiente tabla de Score de crédito:

| CALIFICACIÓN |

| BAJA |

|

Puntaje: 300 a 550 Descripción: Tu calificación necesita mejorar. Más del 50% de la población tiene un mejor Score crediticio. |

| REGULAR |

|

Puntaje: 550 a 650 Descripción: Tu comportamiento es intermitente. La mitad de la población presume un mejor Score crediticio. |

| BUENA |

|

Puntaje: 650 a 750 Descripción: Tu calificación está por encima del promedio. Solo el 25% de la población tiene un mejor Score crediticio. |

| EXCELENTE |

|

Puntaje: 750 a 850 Descripción: Tu comportamiento es admirable. Estás dentro del 25% de la población con el Score crediticio más alto. |

*Información tomada del sitio oficial de Círculo de Crédito.

¿Cuál es un buen Score en Buró de Crédito?

Un banco o un acreedor normalmente no da crédito a scores menores 650 puntos. Si tienes arriba de 650 puntos tienes más posibilidades de obtener un crédito. Si estás abajo, significa que estás atrasado con tus pagos, tienes demasiados créditos activos y que estás sobrepasando tu capacidad de pago.

Para tarjetas de crédito, créditos hipotecarios, personales o automotrices, lo ideal es que tu Score en buró de crédito esté arriba de 680.

Entre mayor sea tu score en buró de crédito, tendrás mejores condiciones en los créditos.

Aunque también es posible encontrar algunas empresas en México que pueden aprobarte un crédito, incluso sin checar buró o con mal buró, y esto se ve reflejado en las tasas de interés.

Entre menor score tengas, representas mas probabilidad de impago para el acreedor y eso lo compensan con la tasa de interés. Por eso te dan una tasa de interés mayor, por el riesgo que representas.

¿Cómo mejorar tu Score en Buró de Crédito?

1. Usa el crédito

Suena muy básico, pero para tener un buen score crediticio primero tenemos que darle información al Buró sobre cómo manejamos los créditos.

Esto es muy importante especialmente para los jóvenes que están iniciando su vida productiva. El primer crédito que quizás puedas obtener más fácilmente es una tarjeta de crédito y actualmente existen varias opciones.

Utilízala para los gastos que ya haces y págala puntualmente y en su totalidad para que en un periodo de 6 a 12 meses tengas un buen score.

2. Cuida la relación de tus créditos respecto a tus ingresos

Para un banco no está mal que pidas crédito, pero sí es una bandera roja cuando la suma de los pagos mensuales a tus créditos ya representa un porcentaje alto de lo que ganas, pues en determinado momento, es natural que decidirás primero cubrir tus necesidades básicas y después con lo que te sobre pagar a tus acreedores.

Así que, cuida que la suma de los pagos por concepto de créditos no exceda nunca el 30% de tu ingreso mensual.

3. Paga puntualmente y más del mínimo en tarjetas de crédito

La puntualidad es siempre importante en cualquier crédito, pues indica responsabilidad y honorabilidad en tus compromisos, pero particularmente en tarjetas de crédito tenemos que estar conscientes de que pagar el pago mínimo (que es la cantidad menor que el banco nos exige para mantenernos “al corriente”) manda una señal de falta de solvencia y de que estás a punto de dejar de pagar.

4. Evita la tentación de tomar créditos que no necesitas

Tener varias tarjetas de crédito con líneas que representan varias veces tus ingresos mensuales, aunque por el momento estén vacías, puede hacer que fácilmente te endeudes por arriba de tus posibilidades porque tienes estas líneas disponibles en cualquier momento.

Adicionalmente considera que, si el Buró registra varias consultas a tu expediente en un periodo corto, esto le indica que estás buscando desesperadamente dinero, lo cual afectará tu score al hacerte más riesgoso. Así que en resumen: demuestra control al tener pocos créditos y utilízalos de manera responsable.

5. No dejes crecer tus saldos en tarjetas de crédito

Algo que te hace muy riesgoso es cuando has acumulado saldos en tus tarjetas de crédito que van creciendo y que llegan a ocupar más del 70% de la línea de crédito, pues esto indica que estás viviendo por encima de tus posibilidades y que en cualquier momento tu deuda puede salirse de control.

Así que te recomendamos pagar totales cuando sea posible, y si necesitas ayuda para pagar a plazos, lo hagas moderadamente a través de los Meses sin Intereses a plazos máximos de 6 meses.

Otras alternativas para mejorar tu Score en Buró de Crédito

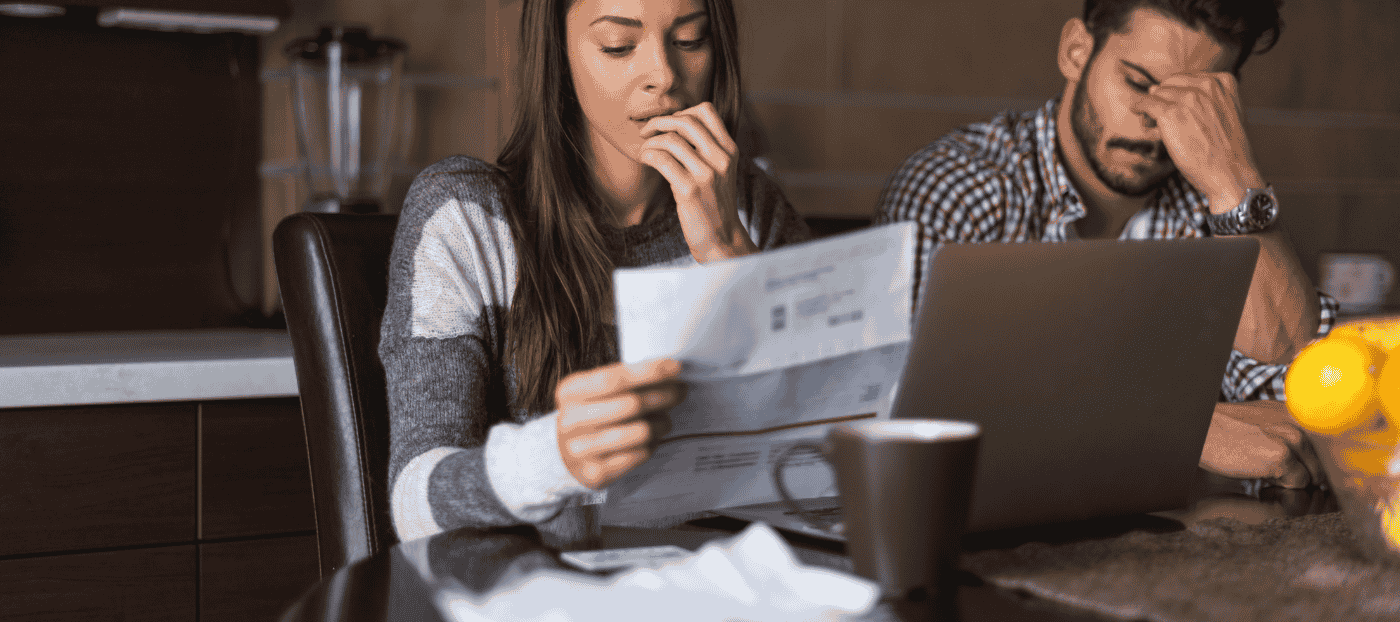

Las recomendaciones anteriores te servirán si aún tienes capacidad para pagar tus deudas, pero si por alguna razón caes en impago de tus créditos, puedes acercarte a una Reparadora de Crédito, como Curadeuda.

TAMBIÉN TE PUEDE INTERESAR

Mejores préstamos en línea confiables en México

Estas compañías ayudan a quienes caen en impago pero quieren hacer frente al pago de sus deudas, pero ya no pueden destinar el pago mínimo, están en atraso y ya están recibiendo llamadas de cobranza.

Su labor es ser intermediario entre el deudor y el acreedor, viendo el bien del deudor para que liquide lo más rápido que pueda sus deudas con la menor cantidad de dinero posible. De hecho, pueden conseguir descuentos de hasta 70%.

Para ello, hacen un plan de ahorro adecuado a tu capacidad de pago, y cuando liquidas sus deudas, tu score en buró de crédito mejora un poco porque los créditos ya están cerrados.

Esto a su vez, te sirve para obtener un nuevo crédito con el que tendrás un nuevo renglón en tu reporte de buro de crédito para que empiece a subir tu score crediticio y seas sujeto nuevamente en un periodo menor a los 6 años.

Score en Buró de Crédito: cosas que debes saber

- Buró de Crédito tiene servicio de Asesoría Gratuita, con el cual recibes ayuda para interpretar tanto tu Reporte de Crédito Especial como tu Score.

- Cada institución tiene "su score interno" para calificar a sus solicitantes, el cual tiene variables: edad, estado civil, tiempo en el empleo actual, ingresos comprobables y, por supuesto, el puntaje de Buró, así lo comentó Javier Ruíz Galindo, Co-director General de Cura Deuda, en entrevista para Kardmatch.

- Las consultas que hace Buró de Crédito a tu historial cada vez que solicitas tu Score no afectan tu calificación.

- Si te preguntas "¿por qué tienes un score bajo si nunca has tenido una tarjeta de crédito?" es porque también son tomados en cuenta los créditos personales, automotrices o de alguna compañía telefónica.

Pon en práctica estos cinco consejos para que mantengas un historial impecable y no condiciones tus próximos financiamientos. Recuerda que debes hacer de éstos un hábito, ya que tus buenos o malos comportamientos de pago se reflejan inmediatamente en tu Score.

Preguntas Frecuentes

Ahora que ya sabes lo que significa Score Crediticio o Score en Buró de Crédito, así como las maneras que cuentas para mejorarlo, te respondemos unas cuántas preguntas que nos ha hecho la comunidad relacionada a este tema, con el fin de que tengas aún más claro en todo lo que concierne a Score Crediticio.

¿Cómo saber cuál es mi Score Crediticio?

Puedes hacerlo checando tu Reporte de Buró de Crédito, el cual puedes obtener gratis una vez cada 12 meses, tanto en Buró de Crédito como en Círculo de Crédito.

Además, puedes activar el servicio de Alertas Buró, que tiene un costo de 232 pesos al año y con esto te enteras de:

- Consultas a tu buró

- Créditos nuevos o eliminados

- Cambios en datos personales

Además, incluye 4 reportes Mi Buró con la información de todos tus créditos y 4 reportes Mi Score para conocer la puntuación de tu comportamiento crediticio.

En nuestro artículo "▷ Reporte de crédito especial | ¿Cómo obtenerlo gratis?".

¿Qué significa no tener Score?

Digamos que consultar tu Score, pero te enteras que no tienes nada. Existen varias opciones que puedes cotejar antes de enviar una aclaración. Los primeros puntos son los siguientes:

- Ingresar de forma errónea algún dato: esto es muy común, a veces por falta de un dato o por la omisión puede que el sistema no logre reconocerte y por ello es que arroje ese resultado.

- No se encuentra activo tu Historial Crediticio: Podría suceder que debido a inactividad o porque nunca has adquirido ningún producto financiero, y por tal razón no lo registre el SIC (Sociedades de Información Crediticia).

COMENTARIOS