Si tuviste problemas con tus créditos y quieres reintegrarte al mundo del crédito, este artículo es para ti. Aquí te diremos cómo salir de Buró de Crédito. Así podrás ser candidato a un nuevo financiamiento.

Muchas personas se preguntan si es posible salir del Buró de Crédito o de la conocida lista negra de los bancos. Lo primero que debes saber es que este registro en realidad se llama historial crediticio.

Este registro actúa como un historial detallado del comportamiento de pago de una persona a lo largo del tiempo. Refleja tanto la capacidad como la disposición de un individuo para cumplir con sus obligaciones financieras. Incluye a todas las personas que han tenido o tienen un crédito, sin importar si han efectuado los pagos puntualmente o no.

Coloquialmente se asocia el historial crediticio con el Buró de Crédito, ya que dicha información es recopilada por las Sociedades de Información Crediticia (SIC), Buró de Crédito y Círculo de Crédito.

Por lo tanto, no se trata de eliminar o salir de este informe, sino de explorar alternativas que permitan evidenciar que tu comportamiento y disposición para gestionar las líneas de crédito son favorables, mejorar tu historial crediticio lo que comúnmente se conoce como "salir o limpiar tu nombre del buró".

No obstante, para fines prácticos, cuando mencionemos en este artículo cómo salir de Buró de Crédito, estaremos haciendo referencia a cómo limpiar tu historial.

¿Cómo salir de Buró de Crédito?

Si posees reportes negativos en tu historial crediticio debido a deudas pendientes y quieres volver a ser sujeto de crédito, existen tres estrategias que puedes implementar. Estas alternativas te permitirán, a mediano plazo, eliminar estas marcas negativas y acceder nuevamente a nuevos préstamos.

Opción 1: Reestructura tu deuda

Esta táctica para salir del Buró de Crédito conlleva menos efectos negativos y la más accesible para la mayoría de usuarios.

Es posible que hayas estado sin empleo durante algunos meses o enfrentado una emergencia médica que te impidió trabajar, pero ahora ya estás recibiendo ingresos nuevamente.

En este caso, lo mejor es acercarte a tu banco o institución financiera y proponer un plan de pagos para liquidar tu deuda íntegra, a una tasa de interés aceptable y en un plazo cómodo para ti.

Cabe destacar que esta reestructura no implica pedir la condonación de una parte de la deuda o quita.

De acuerdo con el Vocero Nacional de Buró de Crédito, estas son las diferencias entre ambas estrategias:

Una quita es un descuento sobre tu deuda, y el descuento que te otorgue el otorgante del crédito es un quebranto para quien te presta.

¿Cómo se ve la reestructuración de tu deuda en tu historial crediticio?

Cuando decides reestructurar tu crédito, estás modificando los términos y condiciones de tu producto financiero para poder saldar el total de la deuda bajo nuevas condiciones. Este proceso puede generar confianza, ya que no implica un incumplimiento.

La reestructuración de tu crédito se reflejará en tu historial crediticio, mostrando que has retomado el cumplimiento de tus pagos. A medida que continúes cumpliendo con ellos, tu puntaje crediticio mejorará gradualmente, y el banco te considerará al día.

Por lo tanto, si puedes asignar una cantidad mensual para liquidar tu deuda total y estás seguro de que puedes seguir un plan de pagos, esta opción es, sin duda, la más efectiva para mejorar tu historial crediticio y volver a ser elegible para nuevos créditos más rápidamente.

Opción 2: Pacta un descuento en tu deuda

Esta alternativa consiste en negociar con tus acreedores y obtener un descuento o quita a cambio de liquidar una parte de tu deuda.

Esta negociación puedes hacerla tú mismo si es que te sientes capacitado para hacerlo, o puedes contratar los servicios de una Reparadora de Crédito.

Pero, ¿qué puedes esperar de una Reparadora de Crédito y cuándo es conveniente utilizarla?

De acuerdo con Juan Pablo Zorrilla, Co director general de Resuelve tu Deuda (ahora Bravo), la Reparadora de Crédito es una empresa que te ofrece servicios de un programa de ahorro en el que se acumularán recursos para después ir a negociar con el banco una quita o descuento sobre la deuda.

Es recomendable usarla cuando:

- Ya no puedes pagar, es decir, que no tienes la capacidad de pago.

- Cuando no tienes una forma de ir y sentarte a negociar con los bancos.

Este último caso hace referencia a cuando le debes a varias instituciones, ya que puede resultar complicado ponerte de acuerdo con todas y entender las políticas de descuentos o de quitas que ofrece cada uno de los bancos.

Ahí es donde te conviene usar una reparadora que te ayude a ver esta solución integral de tus deudas.

A través de las reparadoras de crédito podrás obtener descuentos sustanciales de hasta 70% de tu deuda y liquidarás tus créditos estableciendo un plan de pagos acorde a tus posibilidades.

Ahora, las reparadoras son empresas que tienen poco más de 10 años operando en México y se están haciendo de una reputación, así que debes fijarte bien antes de elegir con la que trabajarás.

Algunos consejos para identificar la más conveniente, de acuerdo con el Co director general de Resuelve tu Deuda (ahora Bravo), y Javier Ruiz Galindo, Co director general de Cura Deuda, son:

- Analiza los servicios que brindan.

- Verifica el costo ya sea por liquidación, una mensualidad o por mantenimiento de la cuenta.

- Investiga sobre su servicio al cliente, ya que existen algunas que te brindan un servicio personalizado en el que una persona te acompaña desde el primer día, hasta el momento en que liquidas tus deudas y además, te ayudan a integrarte al sistema crediticio para volver a ser sujeto de crédito.

- Verifica que esté formalmente constituida.

- Revisa el contrato que te ofrecen, garantías y cuáles son tus compromisos y los de la reparadora.

- Asegúrate de que no tenga quejas o denuncias en Profeco.

Es importante que consideres que, al tomar esta alternativa, tienes la ventaja de que desembolsarás una menor cantidad de dinero que si reestructuraras tu deuda y que tendrás la ayuda de profesionales para negociar y manejar las llamadas de cobranza.

Sin embargo, en tu buró se registrará que liquidaste con una quita y, por tanto, no podrás acceder a nuevos créditos hasta después de este período.

Otra desventaja, es que las reparadoras te pueden ayudar solo si debes más de 30 mil pesos y no pueden conseguirte descuentos con todas las instituciones.

Por ejemplo, hemos visto que no cuentan con acuerdos con Coppel ni con Elektra, así es que si tienes adeudos con este tipo de empresas, tendrás que negociar por tu cuenta.

¿Cuándo sales de Buró de Crédito si ya pagaste?

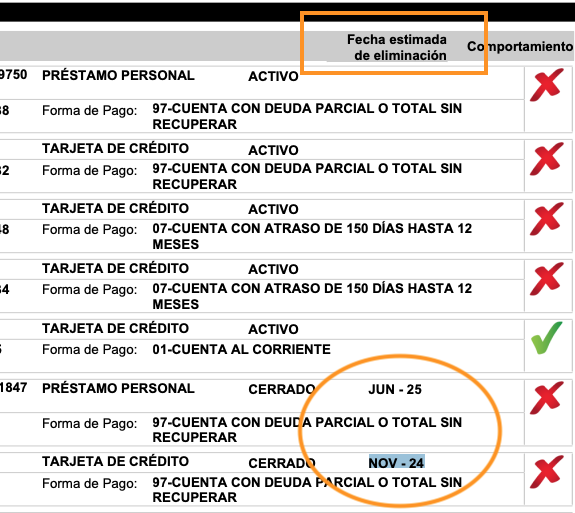

De acuerdo con Wolfang Erhardt, Vocero Nacional de Buró de Crédito, la forma más fácil de saber cuándo va a desaparecer la información negativa sobre tus créditos si ya pagaste, es consultando tu Reporte de Buró de crédito, el cual puedes revisar cada 12 meses sin costo.

Una vez que ingreses a este informe, debes irte a “Resumen de crédito” para visualizar la fecha de estimada de eliminación (con mes y año), calculada por el buró.

Opción 3: Salir del Buró de Crédito sin pagar en México

Esta última alternativa para limpiar tu historial de marcas negativas es un poco controversial, pues es la forma en que puedes salir de Buró de Crédito sin pagar.

Se trata de simplemente esperar a que las sociedades de información crediticia, es decir Buró de Crédito y Círculo de Crédito, eliminen los registros de tus créditos vencidos, esto se encuentra establecido por la ley para regular las sociedades de información crediticia y por las reglas generales emitidas por Banco de México.

Pero, ¿por qué eliminarían tu registro sin haber pagado tus deudas? Debido a las diversas crisis que ocurrieron en décadas pasadas, los legisladores observaron que muchos mexicanos se vieron perjudicados por el aumento en las tasas de interés y por la concesión irresponsable de créditos por parte de los bancos.

Por lo tanto, establecieron regulaciones para que las marcas negativas en el buró se eliminaran principalmente según los montos adeudados, con el fin de favorecer a los usuarios de clase media que solicitaron crédito de buena fe y no pudieron pagar debido a circunstancias fuera de su control.

Ahora, la ley para regular las sociedades de información crediticia dice textualmente:

“En caso de información que refleje el incumplimiento ininterrumpido de cualquier obligación exigible, así como las claves de prevención que les correspondan las sociedades, deberán eliminarlas del historial crediticio del cliente correspondiente después de 72 meses de haberse incorporado el incumplimiento por primera vez en dicho historial”.

Esto quiere decir que la información sobre créditos vencidos que registra el Buró de Crédito debe eliminarse en un plazo no mayor de seis años a partir de que se registró el primer atraso.

¿Cuánto tiempo tarda en eliminarse el Buró de Crédito?

En las reglas generales emitidas por Banco de México se establecen parámetros específicos y tiempos de acuerdo con los montos, los cuales vamos a traducir en pesos al tipo de cambio de la UDI*:

| Duración | Monto de la deuda |

|

Se eliminan en 1 año |

Adeudos inferiores o iguales a 25 UDIS (211.44 pesos). |

|

Se eliminan en 2 años |

Adeudos mayores a 25 UDIS Y menores a 500 UDIS (de 211.44 a 4,228.87 pesos). |

|

Se eliminan en 4 años |

Adeudos mayores a 500 UDIS y menores a 1,000 UDIS (de 4,228.87 a 8,457.75 pesos). |

|

Se eliminan en 6 años |

Únicamente si son menores a 400 mil UDIS (3,380,851 pesos), el crédito no está en proceso judicial y/o no se haya efectuado ningún delito al solicitar o manejar el crédito. |

|

No se eliminan |

Adeudos mayores a 400 mil UDIS (más de 3,380,851 pesos). |

*Valor calculado al 2 de mayo de 2025.

Esto es algo controversial porque a pesar de que se entiende que la ley se hizo para ayudar a la clase media, puede ser interpretada por algunos como un incentivo para declararse en impago.

Por ello, quisiéramos dejar claro que de ninguna manera estamos recomendando esta alternativa, solamente estamos comunicando lo que dice la ley.

Adicionalmente, es importante entender que tomar esta opción también tiene consecuencias que no son menores.

El que se elimine la información del crédito en el buró no quiere decir que la deuda desaparece, es decir, el banco o acreedor tiene derecho a seguirte cobrando e iniciar juicios para recuperar su dinero, aunque ya no estés en buró.

Lo anterior significa estar bajo un fuerte nivel de estrés por varios años y que, si el banco decide llevar tu caso a juicio, lo cual no es común en el caso de deudas con tarjetas de crédito, pero sí es factible; la marca no desaparecerá mientras se esté desarrollando el mismo.

En el caso de créditos que tienen una garantía, como los de autos, los acreedores recuperarán el vehículo y te quedarás con la marca.

Por último, si debes más de 400 mil UDIS, es decir, 3 millones 380 mil 851 pesos, esta definitivamente no es una alternativa para ti, pues en este caso la marca negativa es permanente.

Recuerda, la razón por la que los créditos son eliminados del buró, es para tratar de ayudar a los consumidores que por alguna razón fuera de su control no pudieron hacer frente a sus créditos, no para dar impunidad a quienes piden crédito y aunque puedan pagar deciden dejar de hacerlo.

Esto inclusive podría ser tipificado como un fraude, así es que ¡mucho cuidado!

Además de estas alternativas para salir del Buró de Crédito, el Co director de Resuelve tu Deuda (hoy Bravo) recomienda cuidarnos de ciertas estafas que se dan en nuestro país relacionadas con este tema. Por ejemplo:

- Ofertas que dicen que nos borran del buró y nos sacan mágicamente.

- Ofertas que dicen que van a dar un crédito sin ningún tipo de análisis, garantía, buró o sin aval y para el cual es necesario pagar una cuota de investigación para ver si eres sujetos de crédito, pues normalmente esa cuota se le acaban quedando esas empresas.

¿Cuánto tiempo te deja Coppel en el Buró de Crédito?

El Buró de Crédito en Coppel funciona igual que con cualquier otra empresa que reporta a Buró.

Coppel reporta a Buró de Crédito cualquier comportamiento de pago, y si tienes un adeudo mayor a 3 meses, se verá reflejado con un signo de admiración en rojo.

Esto quiere decir que te está calificando de manera negativa por el atraso de más de 90 días de algún pago.

Entonces, el tiempo que Coppel te deja en Buró de Crédito es el mismo que en otras instituciones financieras.

¿Listo para salir de Buró?

Esperamos que esta información te haya sido de utilidad. Y si tuviste un problema similar, pero lograste reconstruir tu historial crediticio, nos encantaría leer en un comentario tu experiencia y cómo lo lograste, seguramente otros usuarios se van a beneficiar mucho de tu caso, así que a comentar.

COMENTARIOS