¿Sabes qué dicen de ti quienes alguna vez te han dado crédito? ¿Te ven como alguien confiable… O como un riesgo? Esa percepción está escrita en tu historial crediticio.

Lo que ahí aparezca puede ayudarte a conseguir crédito en el futuro... O cerrarte las puertas sin que lo sepas.

Por eso, en este artículo te vamos a mostrar paso a paso cómo checar tu Buró de Crédito y Círculo de Crédito de forma gratuita, segura y en minutos.

¿Qué es Buró de crédito y para qué sirve?

De acuerdo con la Ley Para Regular las Sociedades de Información Crediticia, todos los mexicanos tenemos derecho a consultar nuestro Reporte de Crédito Especial de forma gratuita una vez al año, en cualquiera de las Sociedades de Información Crediticia, es decir:

¿Qué es el Reporte de Crédito Especial (RCE) de Buró y Círculo de Crédito?

Es un documento que contiene un resumen de todos los créditos que tienes o has tenido en el pasado, así como de tu historial de pago.

En dicho repositorio se incluye información personal como:

- Domicilio

- Fecha de nacimiento

- CURP

- RFC

Junto con los detalles de los montos de los créditos que tenemos actualmente o tuvimos, así como el detalle de qué tan puntual hicimos nuestros pagos.

También muestra cuántas veces y quiénes han consultado tu historial, entre otros datos.

Dicha información sirve para que los otorgantes de crédito evalúen el riesgo de prestarte dinero y determinen si tienes la capacidad económica y la disciplina para cumplir con los pagos del crédito que estas por contraer.

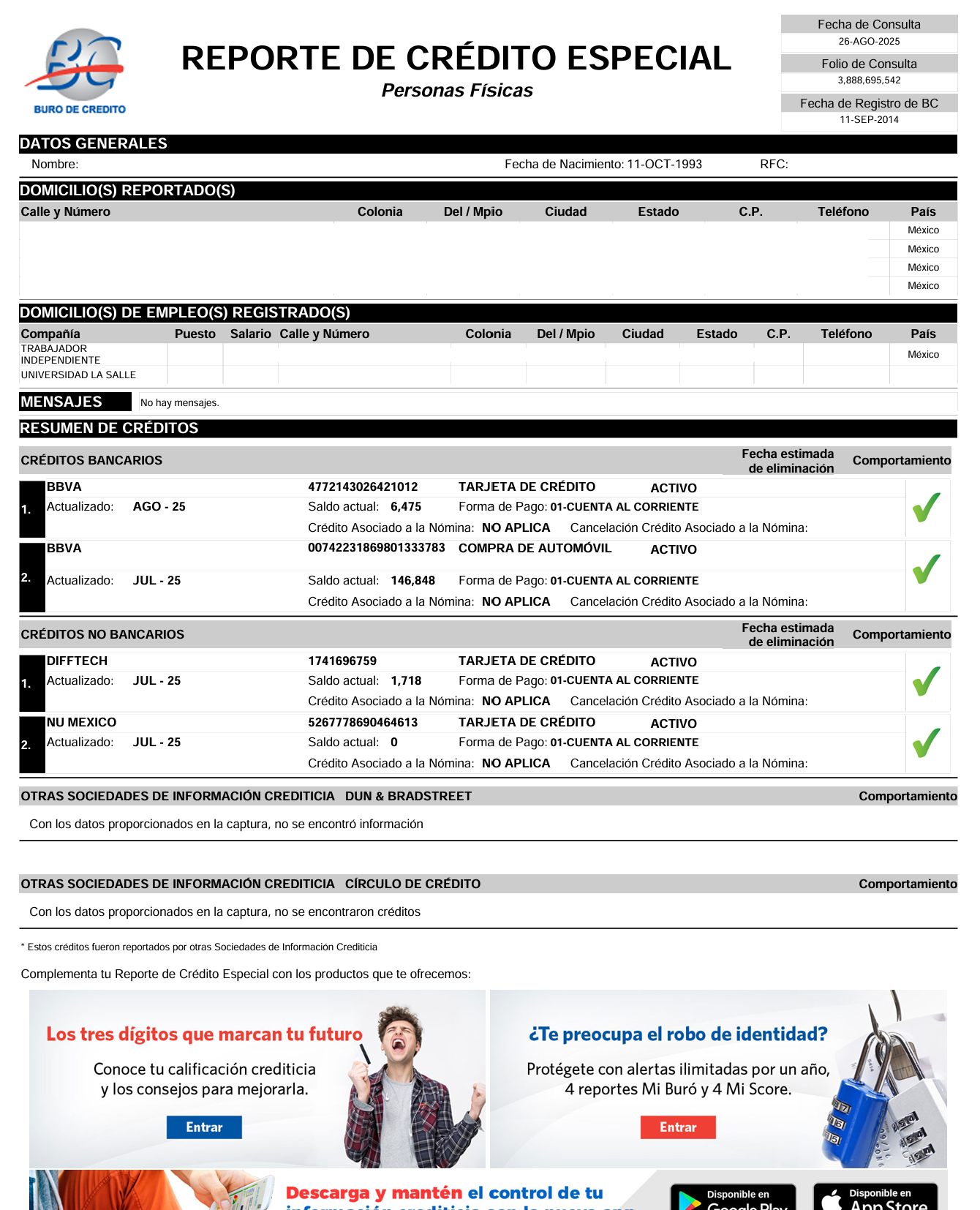

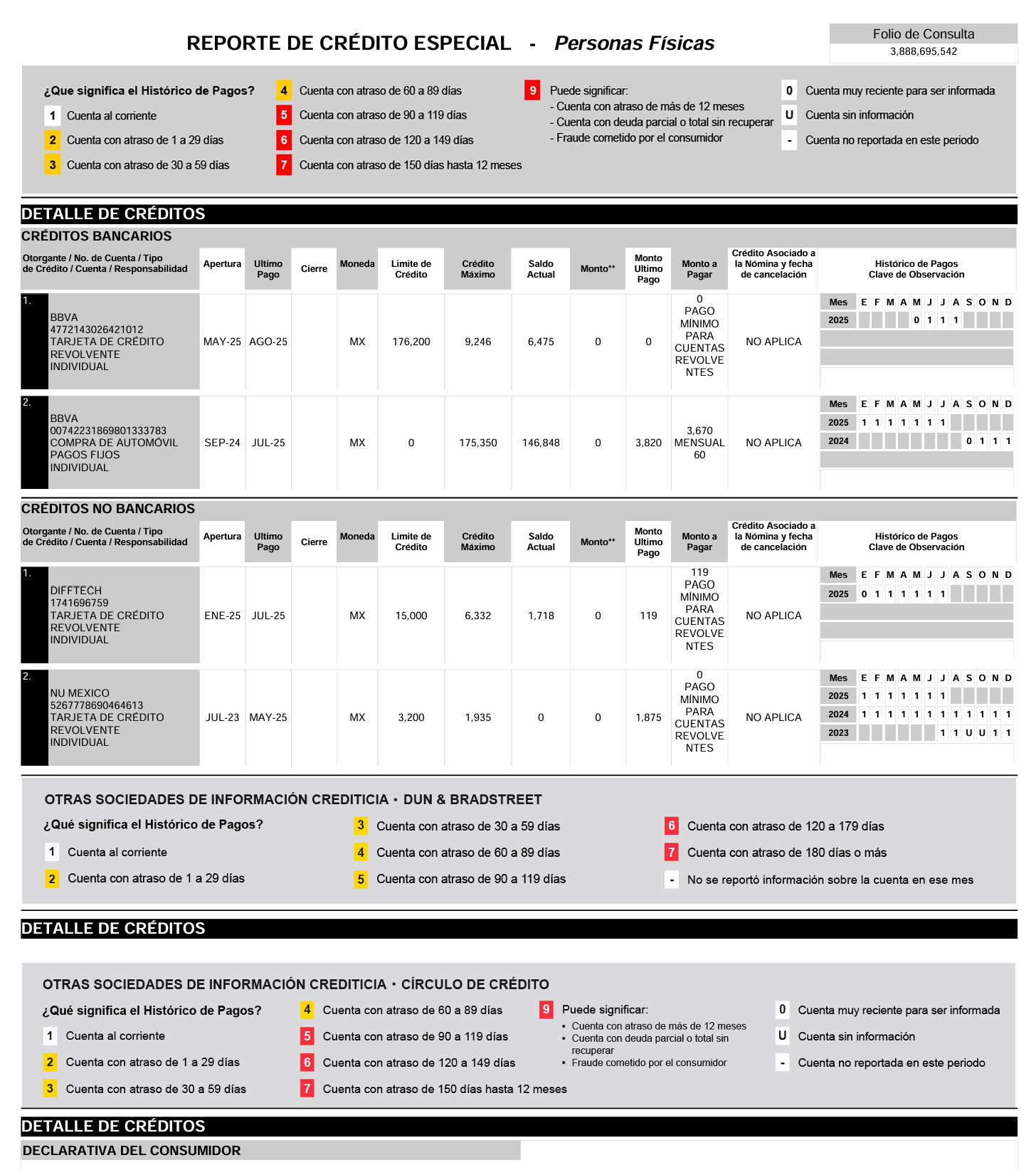

¿Cómo interpretar el Reporte de Crédito Especial de Buró y Círculo de Crédito?

En el caso de la imagen anterior, este Reporte de Crédito Especial es de una persona que ha realizado todos sus pagos al corriente, por ello, todos sus pagos aparecen con una palomita verde al costado derecho.

Si en tu historial aparece el signo de admiración en amarillo, significa que tienes un retraso en algún pago de 1 a 89 días. Aunque, aún estás a tiempo de ponerte al corriente con tus adeudos.

Si tienes un tache en rojo quiere decir que tienes un atraso mayor a 90 días en alguno de tus pagos. Y es a lo que comúnmente se le dice tener marcas negativas o mal historial.

¿Cómo puedo checar si estoy en Buró de Crédito gratis?

Ahora, como mencionamos hace un momento tienes derecho a un Reporte de Crédito Especial gratuito una vez al año y esto es independientemente de dónde lo pidas.

Es decir, si haces válida tu consulta gratuita en Buró de Crédito y después quieres hacerla en Círculo de Crédito, esta ya tendrá costo, y viceversa.

Ya que, a pesar de que son Sociedades de Información Crediticia que operan de manera independiente, como mencionamos al inicio, la ley establece que solo tenemos derecho a un reporte sin costo cada 12 meses.

Sin embargo, en ambos documentos encontrarás la misma información (independientemente si el banco o institución financiera donde tengas tus créditos reporta a Buró o a Círculo de Crédito).

Pasos para checar mi Buró de Crédito gratis

Si deseas hacer la consulta de tu Reporte de Crédito Especial desde Buró de Crédito tienes cinco opciones:

Por teléfono

El teléfono de Buró de Crédito es: 55 5449 4954 llamando de cualquier parte de la república, o al 800 640 7920, en un horario de 8:00 a 21:00 de lunes a viernes, y sábados de 9:00 a 14:00.

Necesitarás tener a la mano los datos de alguna tarjeta de crédito que tengas (puede ser bancaria o no bancaria), algún crédito hipotecario o automotriz.

Presencialmente en las oficinas de Buró de Crédito

Acude con una identificación oficial (INE, Pasaporte vigente o Tarjeta de residente permanente, si eres extranjero) a la dirección: Av. Periférico Sur 4349. Plaza Imagen, Loc. 3. Fracc. Jardines de la Montaña. Alcaldía Tlalpan C.P. 14210. México, CDMX.

El horario de atención es de lunes a viernes de 09:00 a 18:00 hrs. y sábados de 09:00 a 13:00 hrs. Aunque esto solo es una opción para quienes viven en Ciudad de México.

Mensajería

Para obtener tu reporte a través de Mensajería, el primer reporte en un periodo de 12 meses es gratuito, y solo deberás pagar 204 pesos con 90 centavos por el envío.

Aunque, para solicitarlo tendrás que completar la solicitud en línea. Tu reporte llegará a más tardar en 5 días hábiles después de que se reciba tu solicitud y pago.

Correo Postal

Si prefieres recibir tu reporte en tu domicilio mediante correo postal, tendrás que cubrir el costo de envío de 160 pesos con 20 centavos.

El proceso es similar al de mensajería, ya que debes llenar la solicitud en línea, y, si aplica, envía tu comprobante de pago a la misma dirección.

Al igual que con la mensajería, recibirás tu reporte en un plazo máximo de 5 días hábiles una vez que se confirme tu solicitud y el pago.

En línea

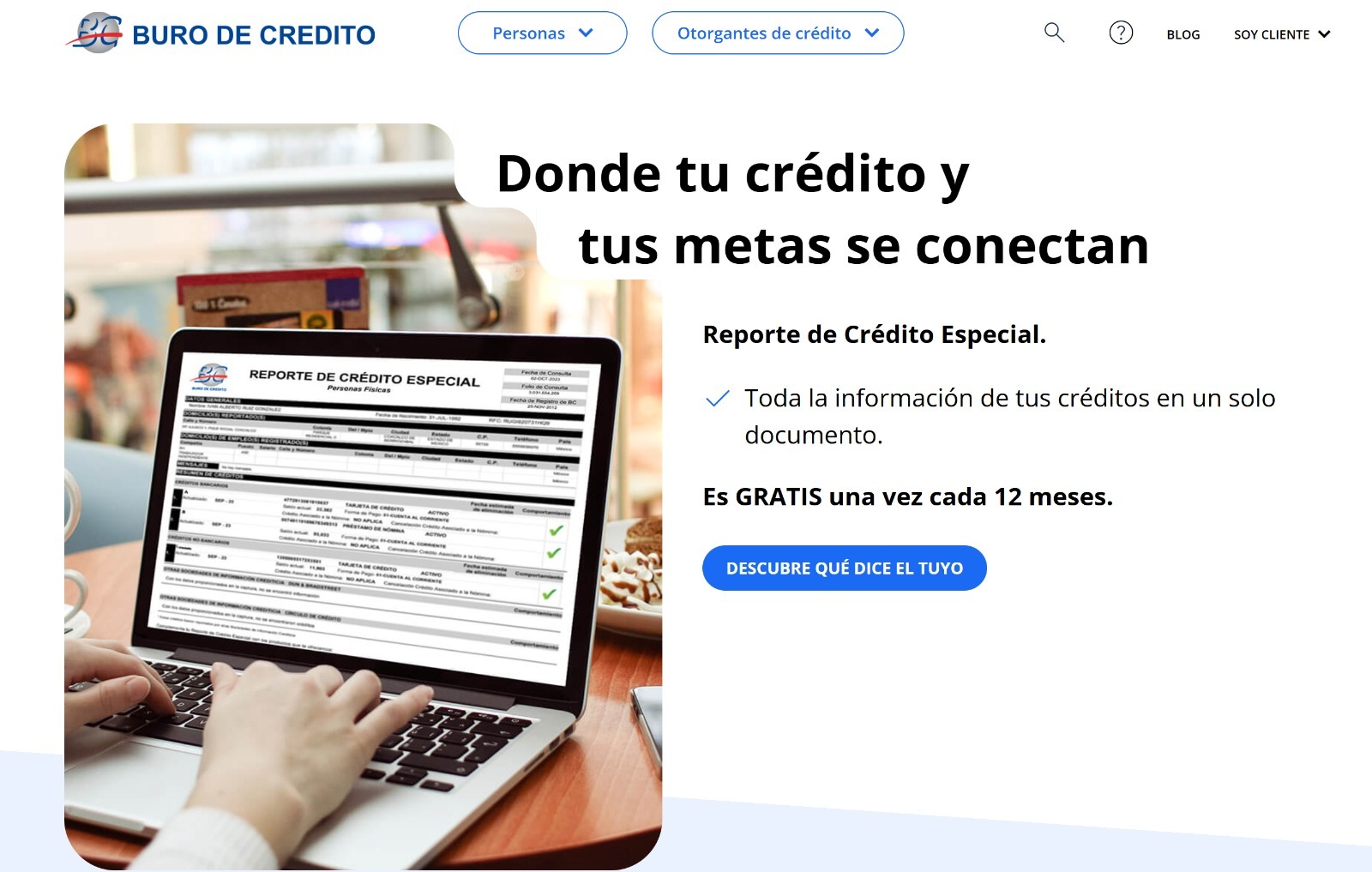

La manera más rápida y accesible para muchos usuarios es haciendo el proceso en línea, a través de la página oficial de Buró de Crédito.

Para ello deberás ingresar al sitio web de la compañía y una vez ahí, tendrás que dar clic en el botón “descubre qué dice el tuyo”.

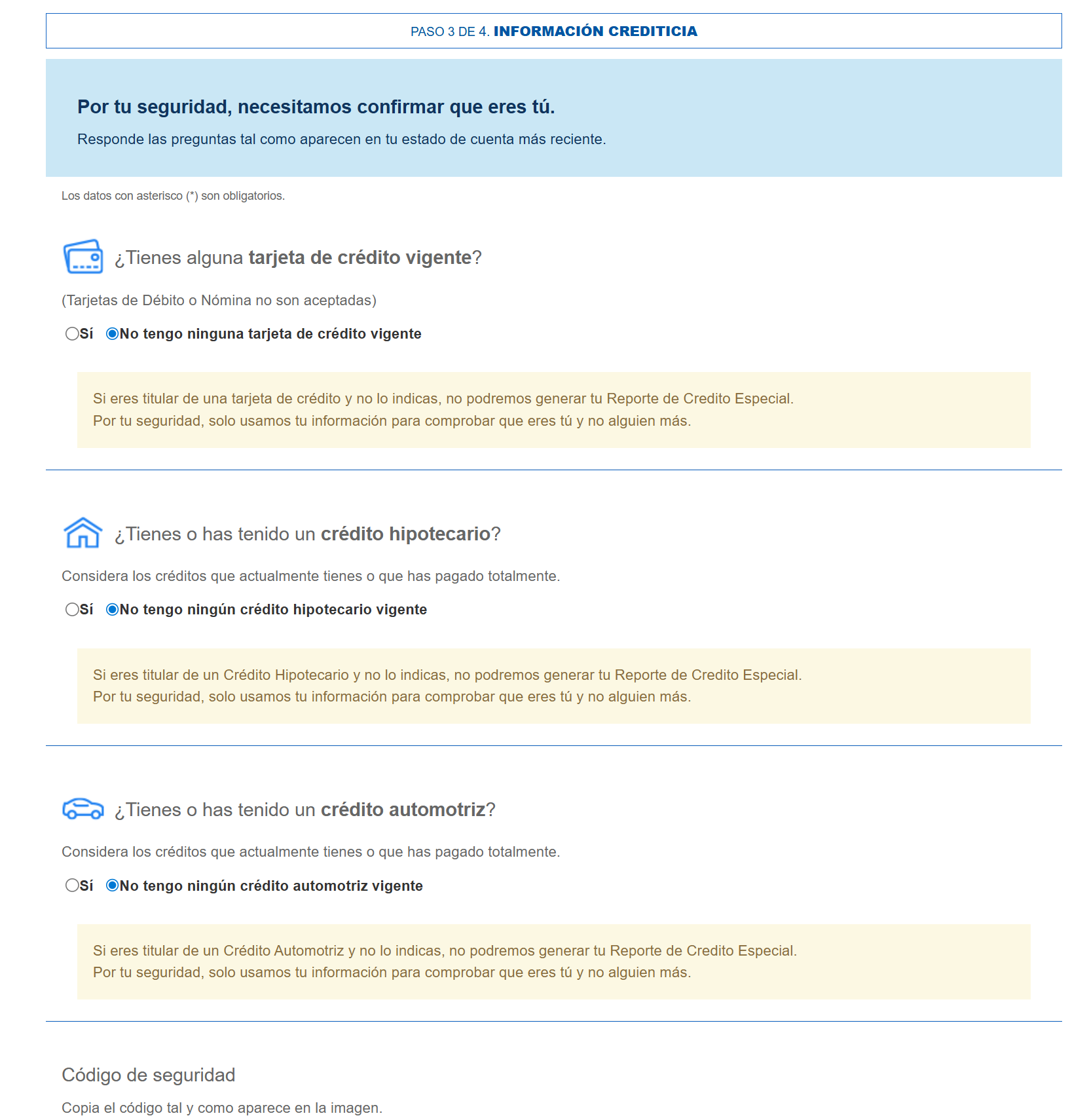

Cuando ya estés dentro de esa sección será necesario que tengas a la mano los datos de alguna tarjeta de crédito que tengas (puede ser bancaria o no bancaria), algún crédito hipotecario o automotriz.

Ojo: considera que no podrás usar los datos de tu tarjeta de débito o de nómina.

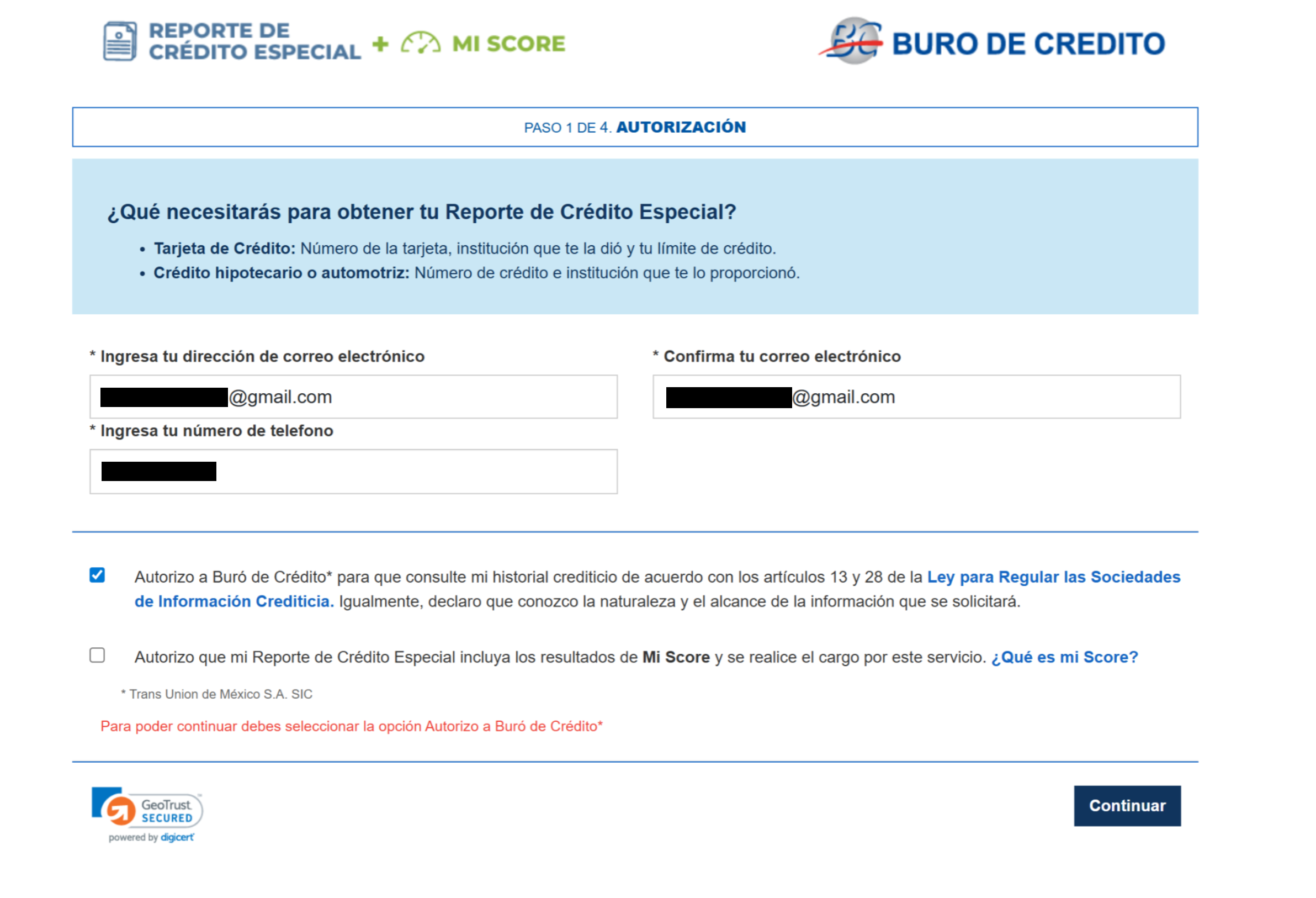

También te pedirán tu correo electrónico personal y tu número de teléfono celular.

Posteriormente, deberás dar clic en el apartado para autorizar la consulta a tu Buró.

Importante aquí, si dejas seleccionada la opción para que se incluya "Mi Score de Crédito", tendrás que pagar 58 pesos.

Si no lo deseas, debes desmarcar la casilla. Luego tendrás que dar clic en “continuar”.

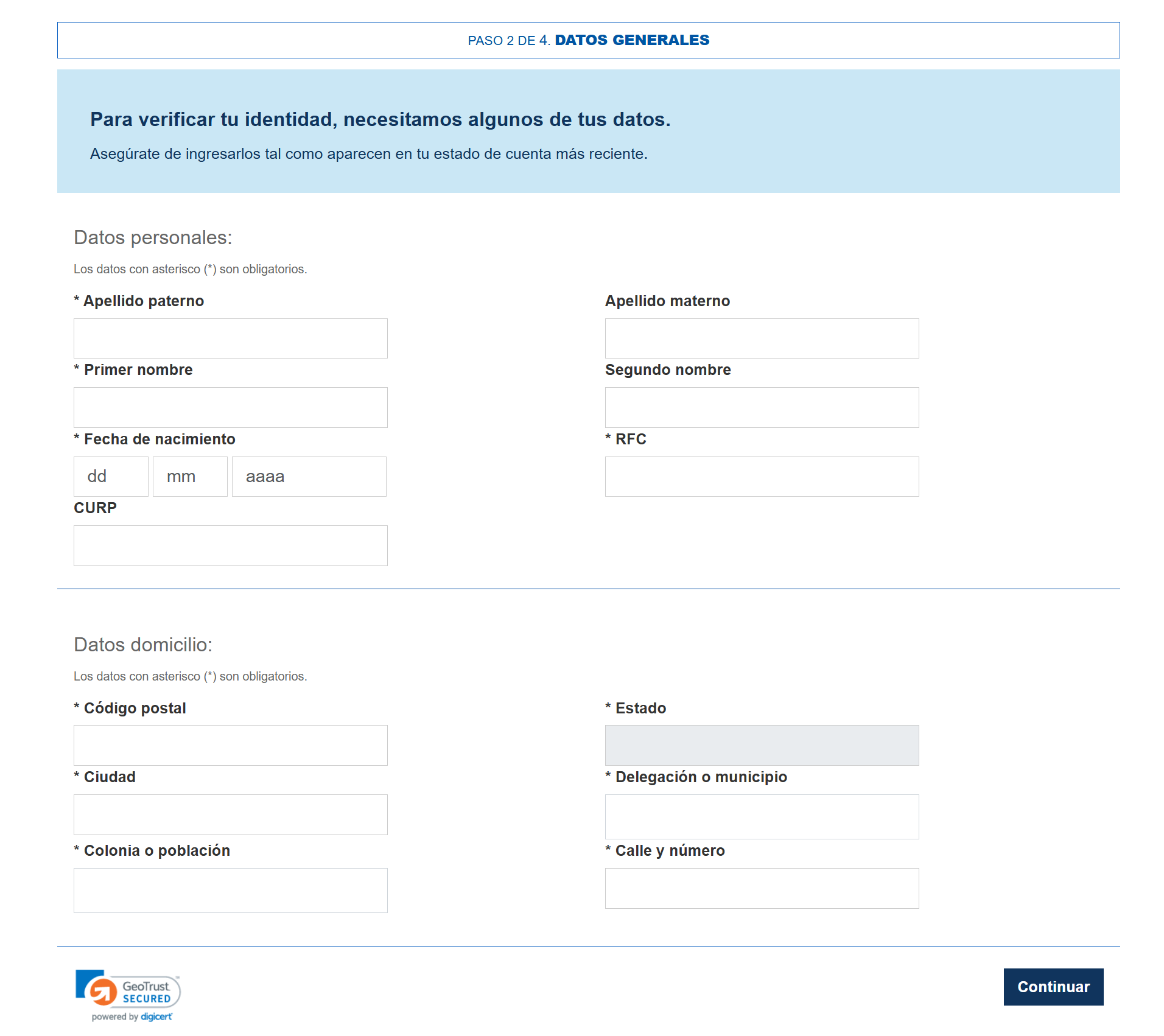

Después deberás llenar un formulario con tus datos personales como nombre completo, fecha de nacimiento, RFC, CURP y tu dirección.

Te aparecerá una ventana donde te preguntarán si quieres recibir cada 12 meses tu Reporte de Crédito gratis en tu correo (tú decides si aceptas o no).

Luego de esto te preguntarán si tienes alguna tarjeta de crédito, un crédito hipotecario o automotriz y posteriormente te pedirán el número de tu tarjeta, la institución o banco que la emite y el límite de línea de crédito que tengas.

En caso de no tener alguno de estos créditos, deberás dar clic en "no tengo ningún crédito".

Por último, tu Reporte de Crédito Especial te lo enviarán en formato PDF al correo electrónico que proporcionaste al inicio.

Este documento lo podrás abrir ingresando la contraseña que Buró de Crédito te enviará dentro del mismo correo donde recibiste tu reporte.

Y así es como se ve tu reporte de crédito especial obtenido desde Buró de Crédito.

Pasos para checar mi Buró en Círculo de Crédito gratis

Si quieres consultar tu Reporte de Crédito Especial en Círculo de Crédito, lo puedes hacer mediante las siguientes opciones:

Por teléfono

El teléfono de Círculo de Crédito es: (55) 5166 2455 o en larga distancia sin costo al 800 888 247 2856. Tiene el horario de atención de lunes a viernes de 09:00 a 18:00 hrs, y sábados de 09:00 a 13:00 hrs.

Deberás llenar previamente tu solicitud en línea y tener a la mano tu identificación oficial.

Presencialmente en las oficinas de Círculo de Crédito

Agenda una cita física o virtual para acudir a la Unidad Especializada de Atención a Clientes. Puedes solicitarla a través del correo electrónico: atencion.clientes@circulodecredito.com.mx o llama al (55) 5166 2455, sin costo de larga distancia al: 800 888 247 2856.

Esta unidad está ubicada en Jaime Balmes No. 11, Edif. E, Mezanine 1, Secc. A, Plaza Polanco, Col. Los Morales Polanco, Alcaldía Miguel Hidalgo, Ciudad de México, C.P. 11510.

Aunque esta opción solo es un beneficio para quienes viven en Ciudad de México.

En línea

La manera más rápida, es en línea desde la página web oficial de Círculo de Crédito.

Para ello, debes crear una cuenta en dicho portal.

Una vez que estes en el sitio web de Círculo de Crédito, tendrás que dar clic en la sección llamada “persona”, donde se desplegarán varias opciones y deberás elegir la categoría “mi RCE”.

Luego, deberás dar clic en el botón que dice “quiero mi RCE”.

Después, llena el formulario con tus datos personales como nombre completo, dirección, correo electrónico, RFC, número de celular, entre otros datos personales.

Una vez que hayas llenado los datos, te aparecerá una ventana donde deberás marcar que aceptas los términos y condiciones, y luego te pedirán dar clic en “confirmar” si tus datos están correctos.

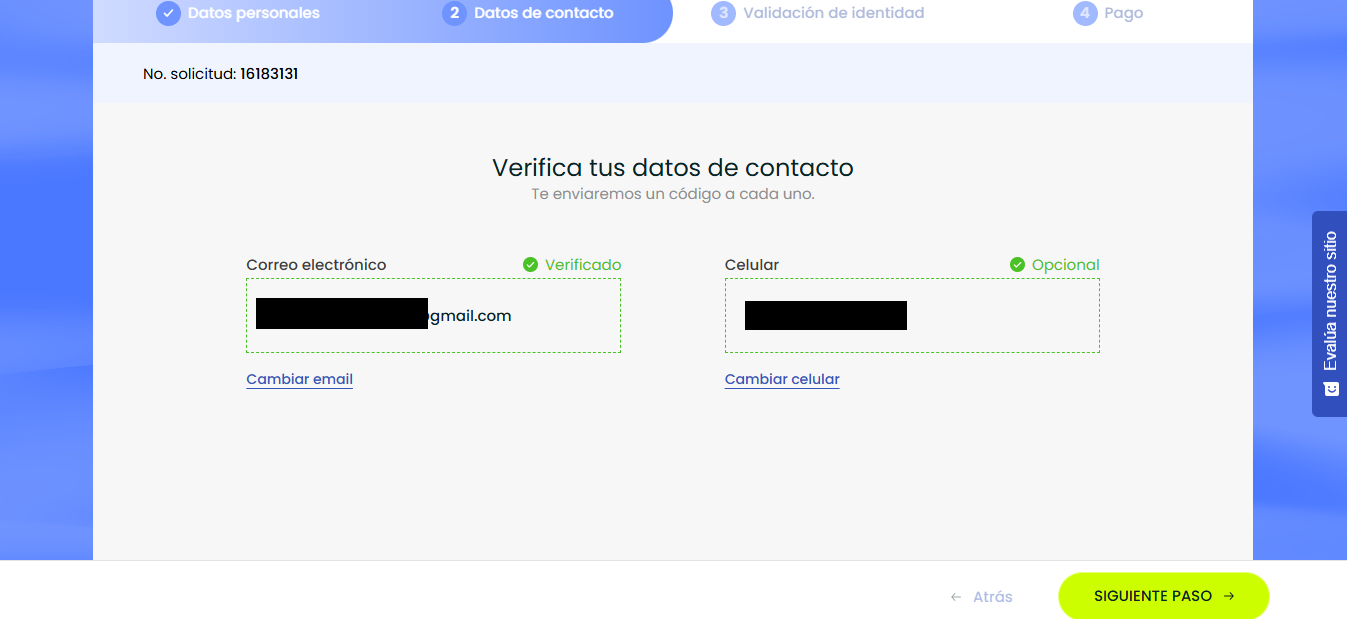

Posteriormente, deberás validar los datos de contacto que diste.

Para ello, da clic en “enviar código”, el cual te llegará a tu correo electrónico, una vez que lo agregues y se valide tu correo, deberás dar clic en “enviar código” para que recibas el siguiente, pero por mensaje de texto a tu celular.

Tras agregarlo y si se lograron verificar estos datos de contacto, deberás validar tu identidad.

Para ello, debes tener a la mano tu teléfono celular y alguna identificación oficial como INE o pasaporte.

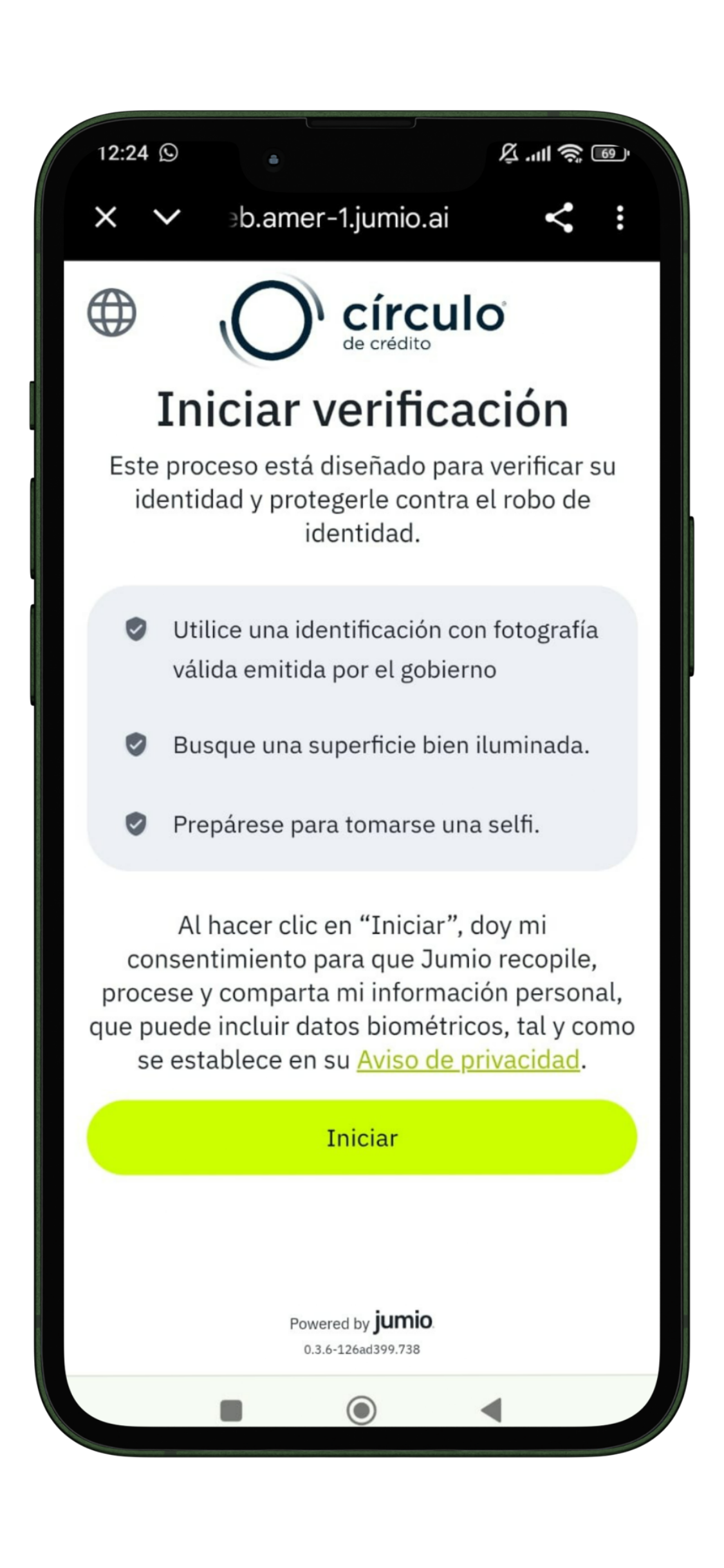

Da clic en “iniciar validación”.

Ahí, te aparecerá un código QR que puedes escanear con la cámara de tu celular. Aunque también puedes elegir que te envíen el enlace por correo electrónico.

Nosotros decidimos escanear el QR.

Después se abrirá una página para iniciar la verificación. Ahí deberás dar clic en el botón “iniciar”.

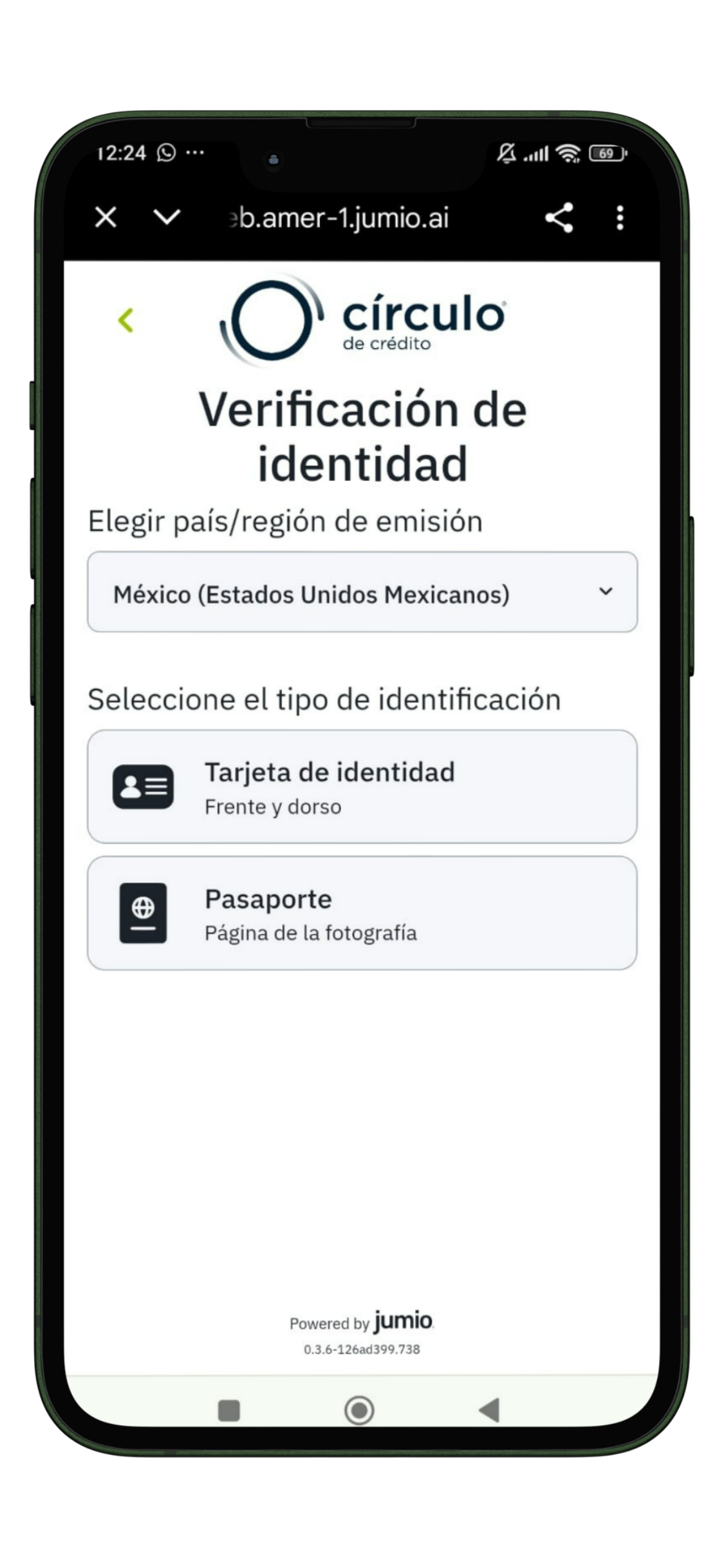

Primero, tienes que seleccionar el país desde donde estás haciendo la solicitud y después, el tipo de identificación oficial que usarás (INE o pasaporte).

Luego, deberás validar con la cámara trasera de tu celular, la información de tu identificación por ambos lados.

Posteriormente, te pedirán tomarte una selfie con la cámara frontal de tu teléfono para verificar tu rostro.

Una vez que se hayan cargado estos documentos, te aparecerá una ventana que te indica volver al navegador desde donde iniciaste el proceso.

Ahí te pedirán crear una contraseña (que es con la que ingresarás la próxima vez que quieras solicitar tu reporte). Una vez que lo hagas, deberás dar clic en “guardar”.

De esta manera habrás validado tu identidad y creado tu cuenta para futuras consultas a tu historial.

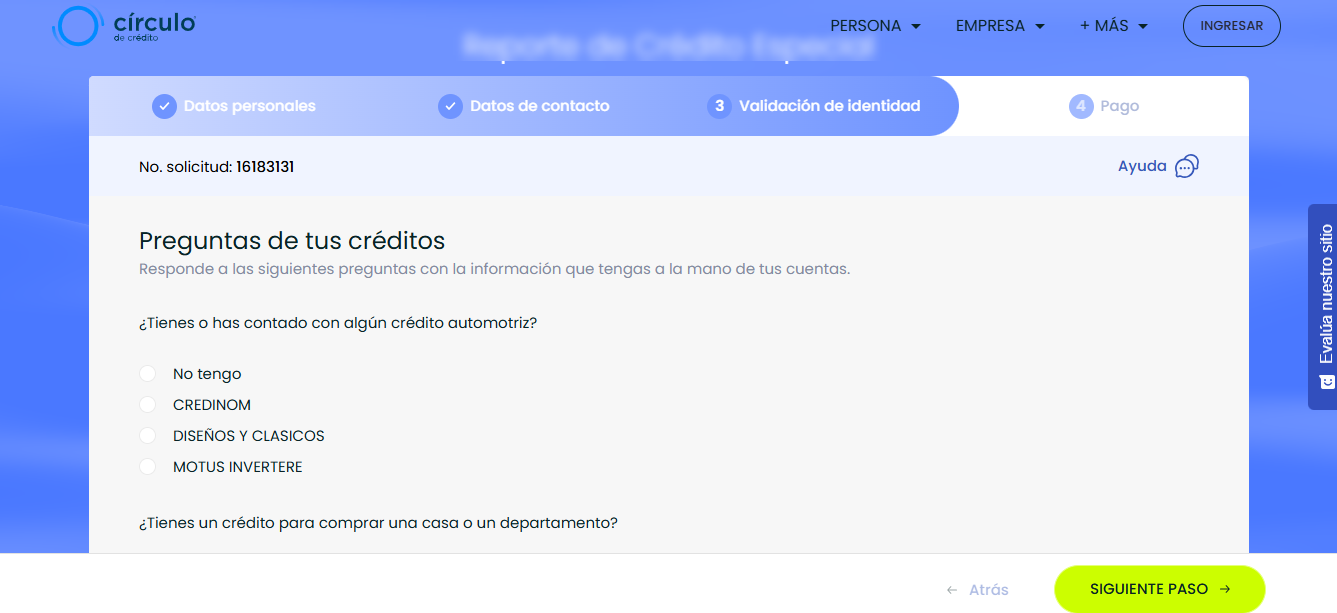

En el siguiente paso, te preguntarán algunos datos sobre tus créditos.

Es decir, si tienes algún crédito automotriz, hipotecario, y si tienes alguna tarjeta de crédito que no sea con un banco tradicional (en caso de tener una con alguna de las instituciones que se mencionan, deberás indicar con cuál de ellas). De lo contrario, da clic en “no tengo”.

Luego deberás presionar el botón de “siguiente paso”.

Por último, se abrirá una ventana de pago.

Esto es en caso de que desees incluir tu Score de Crédito, aunque ojo: porque este tiene un costo de 50 pesos.

Si no deseas solicitarlo, puedes eliminarlo en esa misma ventana para evitar este cobro.

Tras concluir este proceso, podrás descargar tu reporte de crédito especial.

Para abrirlo deberás ingresar como contraseña tu fecha de nacimiento con día, mes y año en dos dígitos.

.jpg)

Y así es como se ve el reporte de Círculo de Crédito.

.jpg)

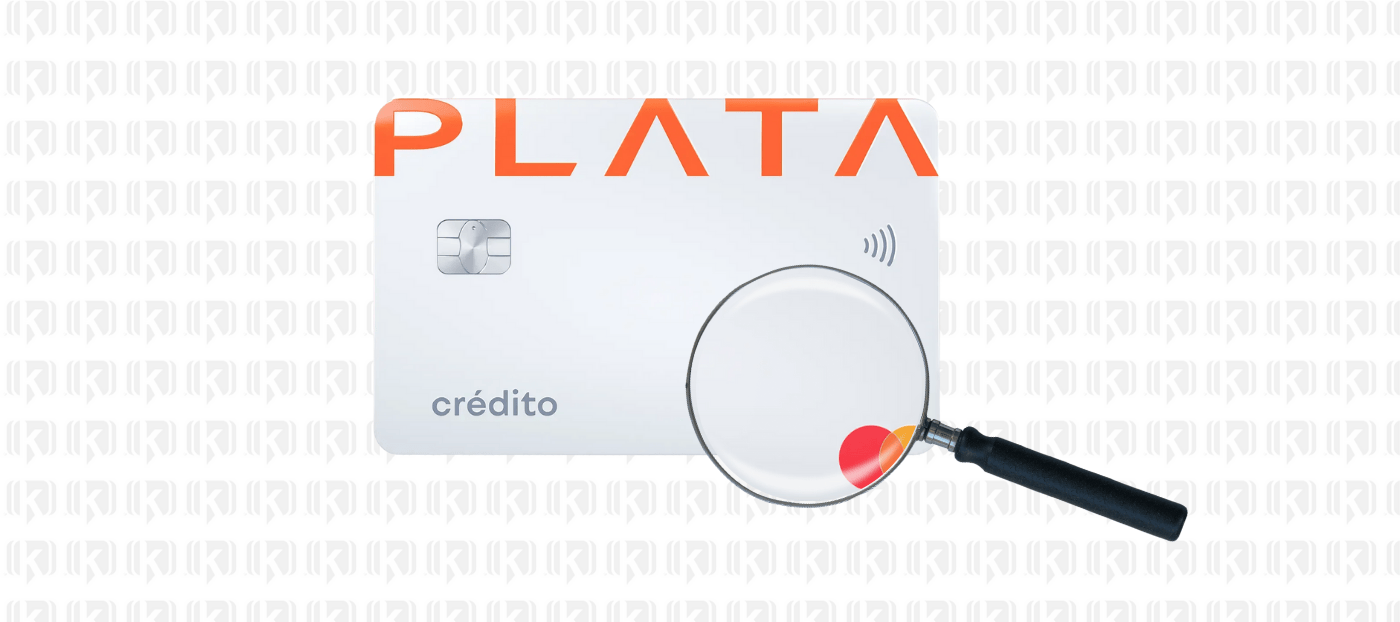

Preguntas frecuentes sobre Buró de Crédito

¿Cuántas Sociedades de Información Crediticia existen en México?

De acuerdo con el Padrón de Entidades Supervisadas (PES) de la Comisión Nacional Bancaria y de Valores, son tres las entidades en México que pueden fungir como Sociedades de Información Crediticia y son las siguientes:

Buró de Crédito (Trans Union de México, S.A.)

El Buró de Crédito fue la primera empresa en ofrecer estos servicios en México en 1996 y, prácticamente, se quedó en nuestras mentes como el nombre "genérico", algo así como lo que paso con los Kleenex en el mercado de los pañuelos desechables.

Por eso, comúnmente se suele decir checar buró de crédito para referirnos a que queremos consultar nuestro historial crediticio.

Círculo de Crédito, S.A. de C.V.

Círculo de Crédito es una empresa privada que al igual que Buró de Crédito, también administra la información crediticia en México, tanto de las personas (personas físicas) como de las empresas (personas morales).

Dun & Bradstreet, S.A.

Dun & Bradstreet es una entidad financiera de origen estadounidense dedicada al suministro de información comercial y financiera de empresas. Fue fundada en 1841, por lo que fue la primera empresa en el mundo en dedicarse a tal actividad.

Esta entidad recopila y administra información de personas morales, es decir, de empresas o sociedades, por lo que no se puede revisar tu historial de crédito personal en ella.

¿Cuál es el costo del Reporte de Buró de Crédito Especial?

Como mencionamos, el Reporte de Crédito Especial se puede solicitar una vez al año sin costo.

Pero si se requiere nuevamente, el costo varía de acuerdo con el método de solicitud como se describe en la siguiente tabla:

Costos y canales para obtener el Reporte de Crédito Especial en Buró de Crédito

| Método de solicitud en Buró de Crédito | Primer Reporte de Crédito Especial en 12 meses | A partir del segundo Reporte de Crédito Especial antes de los 12 meses |

| Por internet | Gratis | $ 35.60 MXN |

| App Móvil | $ 35.60 MXN | |

| Por llamada telefónica | $ 89.00 MXN | |

| En oficina de atención a clientes | $ 89.00 MXN |

Costos y canales para obtener el Reporte de Crédito Especial en Círculo de Crédito

| Método de solicitud en Círculo de Crédito | Primer Reporte de Crédito Especial en 12 meses | A partir del segundo Reporte de Crédito Especial antes de los 12 meses |

| Por internet | Gratis | $ 34.50 MXN |

| App Móvil (se entrega por correo electrónico) | $ 34.50 MXN | |

| Por llamada telefónica | $ 82.50 MXN | |

| En oficina de atención a clientes | $ 82.50 MXN |

¿Es lo mismo checar mi Reporte de Crédito Especial en Buró de Crédito que en Círculo de Crédito?

Sí, la información que podrás hallar en ambas es lo mismo, sin embargo, entre estas dos Sociedades de Información Crediticia, la principal diferencia es el costo a partir de tu segunda solicitud de Reporte de Crédito Especial antes de haber transcurrido 12 meses de la primera.

Con esta información, ahora sabes que si has tenido un préstamo o una tarjeta de crédito, seguro tienes un historial crediticio registrado por Buró de Crédito y Círculo de Crédito, sin embargo, esto no es malo, ya que todo depende de tu comportamiento de pagos para tener un buen o mal historial.

¿Todavía tienes alguna duda sobre cómo consultar si estás en Buró de Crédito o cómo saber cuánto debes? Si es así, déjanos tu comentarios.

Fuentes:Sitio web de Buró de Crédito

Sitio web de Círculo de Crédito

COMENTARIOS