Muchas personas se preguntan si la tarjeta Nu genera historial crediticio, una duda que también surge con otras tarjetas de crédito que no son emitidas por bancos como la tarjeta Stori, Vexi o Klar.

Por ello, en este artículo te vamos a mostrar exactamente cómo reporta en Buró de Crédito la Tarjeta Nu y otros productos emitidos por entidades no bancarias, y te diremos si realmente te permitirán ser sujeto de tarjetas o créditos bancarios en el futuro.

Pros y contras de iniciarte en el crédito con una tarjeta departamental o de fintech

Para muchas personas el primer contacto con el mundo del crédito es a través de plásticos emitidos por entidades no bancarias.

Estamos hablando de tiendas departamentales o Sofipos que han surgido en los últimos años y que se conocen como fintechs porque combinan tecnología con servicios bancarios, ejemplo de esto son Nu, Stori, Fondeadora, Klar o Vexi.

La razón por la que muchas personas se inician en el crédito con estas entidades, es porque los bancos tradicionales generalmente no otorgan a los mexicanos su primera oportunidad debido a que quieren mantener controlados sus niveles de riesgo crediticio.

Sin embargo, cuando estas personas primerizas llevan un tiempo manejando este tipo de tarjetas y quieren pedir una tarjeta bancaria porque ya tienen historial, se encuentran con que las rechazan, porque los registros en Buró de Crédito muestran una línea de crédito que no es considerada tarjeta de crédito como tal, que es lo que les permite evaluar realmente cómo te comportas con el uso de una tarjeta de crédito.

MEJORES TARJETAS PARA INICIARTE EN EL CRÉDITO EN 2024 DE ACUERDO A KARDMATCH

Esto sucede especialmente con las tarjetas de crédito departamentales, como la tarjeta Liverpool o la de Palacio de Hierro.

Sin embargo, al hacer una investigación más detallada encontramos que las tarjetas de crédito de fintechs se reflejan de otra manera en Buró de Crédito.

¿Cómo reporta a Buró de Crédito la tarjeta Nu? ¿Realmente Nu genera historial?

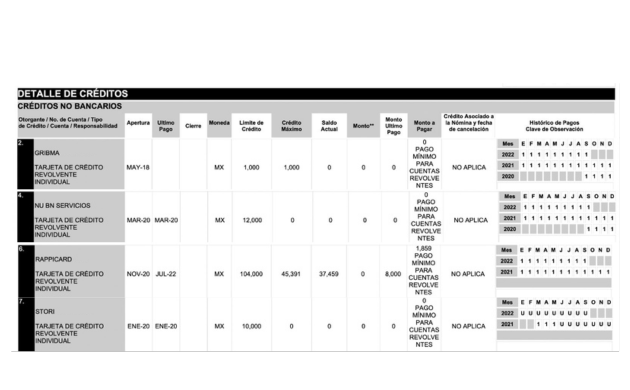

El Reporte de Crédito Especial de Buró de Crédito se divide en dos secciones, una de créditos bancarios donde están aquellas tarjetas y préstamos emitidos por los bancos tradicionales, y la otra sección es de créditos no bancarios.

Lo que encontramos al revisar el Reporte de Crédito Especial, es que la tarjeta Nu aparece en la sección de créditos no bancarios donde se visualiza su línea de crédito y se reporta el historial de pagos puntuales que haces, al igual que sucede con las tarjetas de crédito bancarias; o sea que la tarjeta Nu sí genera historial crediticio.

Y este es el mismo caso de la tarjeta Vexi, la RappiCard y la tarjeta Stori, que también se reflejan en la sección de créditos no bancarios, o sea que también estas tarjetas generan historial crediticio.

¿Es malo que la tarjeta Nu reporte a buró como crédito no bancario?

En realidad lo que hace Buró de Crédito es organizar la información para diferenciar los créditos bancarios de los que son emitidos por entidades que no tienen licencia bancaria, pero la información de las tarjetas emitidas por entidades no bancarias, la tiene ahí buró como lo hace con cualquiera otra tarjeta de crédito, por eso la tarjeta Nu y otras emitidas por fintechs generan historial crediticio.

MEJORES TARJETAS DE DÉBITO EN 2024 DE ACUERDO A KARDMATCH

Esto significa que si dejas de pagar va a tener el mismo peso que una tarjeta bancaria por la probabilidad de endeudamiento que esto significa.

Entonces, ¿por qué si la tarjeta Nu sí genera historial crediticio, no me han aprobado una bancaria?

Es posible que los bancos sean más quisquillosos y puedan tener preferencia por quienes tienen tarjetas de crédito bancarias.

Aunque debemos decir que esto depende de la estrategia que tiene cada banco para decidir qué tanto quiere abrir o cerrar la puerta a nuevos clientes, pues existe la creencia de que tienen mejor infraestructura para filtrar clientes que puedan ser sujetos de crédito y por lo tanto impliquen menos riesgo, pero eso depende de sus modelos de riesgo que no comparten con nadie.

Lo que sí puede tener más peso para obtener otros créditos bancarios es que estas tarjetas de fintechs manejan líneas de crédito pequeñas que no alcanzan para demostrar que puedes manejar una tarjeta de crédito con un límite más grande y eso sí podría afectar más en la decisión del banco.

Estamos hablando de que ofrecen una línea de crédito de mil 500 pesos, cuando un banco otorga una línea de al menos 10 mil.

¿Qué hacer para tener buen historial crediticio?

Si quieres construir historial crediticio para obtener otros créditos o una tarjeta de crédito bancaria con mejores beneficios, te sugerimos:

- Ser muy puntual en los pagos de tu tarjeta para obtener incrementos en la línea de crédito.

- Seguir pagando en tiempo y forma.

- Cuidar tu Score de Crédito.

Otra opción que existe para tener historial crediticio es tramitar una tarjeta de crédito Garantizada, con la que tendrías una línea de crédito mayor basada en un depósito que se queda como garantía y que no pierdes, solo se mantiene ahí mientras reportas a buró el manejo de una tarjeta con una línea de crédito mayor.

COMENTARIOS