En México hay más de 180 tarjetas de crédito de acuerdo con información del Banco de México (Banxico), esto sin incluir las que también ofrecen las entidades no bancarias.

En medio de la diversidad de ofertas, todos afirman tener la mejor opción, pero ¿en quién deberías confiar y cómo seleccionar la que más te conviene?

Si quieres saber qué tarjeta te da más Cashback, cuál te hace volar más rápido por tus compras, con cuál pagas menos intereses, o inclusive cuál es la mejor opción para empezar o reparar tu historial, sigue leyendo este artículo donde encontrarás nuestra selección de las Mejores Tarjetas de Crédito en México para 2025.

¿Cuáles son las mejores tarjetas de crédito para 2025 y cómo las elegimos en este artículo?

En este listado de las mejores tarjetas de crédito para 2025 encontrarás opciones emitidas por bancos como por

jugadores no bancarios.

Este listado no tiene un orden específico, sino que contiene la tarjeta de crédito que consideramos mejor representante en cada categoría, y que se pueden obtener con ingresos desde 5 mil hasta 40 mil pesos.

Tarjeta Klar Platino

Tarjeta Platino con la mejor relación costo-beneficio.

tarjetas de crédito de nivel platinum, la tarjeta Klar Platino destaca por su propuesta de valor.

tarjetas de crédito de nivel platinum, la tarjeta Klar Platino destaca por su propuesta de valor.

Esta tarjeta ofrece beneficios como Cashback, acceso a salas VIP en aeropuertos y rendimientos competitivos.

Mediante su programa de recompensas, puedes obtener hasta un 6% de Cashback en diferentes categorías de compra.

Este Cashback se deposita directamente en tu cuenta Klar, ofreciéndote la flexibilidad de usarlo como desees:

- Pagar compras con débito

- Cubrir tu anualidad

- Transferirlo a una cuenta bancaria

A diferencia de otras tarjetas con reembolsos en efectivo, la Klar Platino establece un tope mensual de Cashback de tres mil pesos, el cual es bastante alto.

Además, esta tarjeta proporciona acceso a salas VIP en aeropuertos de todo el mundo mediante LoungeKey, junto con los beneficios que Mastercard ofrece para sus tarjetas de nivel platinum.

Otro beneficio es el acceso a las tasas de rendimiento de Klar Plus, que superan a las de una cuenta estándar.

Su anualidad es de mil 500 pesos, una de las más bajas en su categoría, y puede exentarse al alcanzar un determinado nivel de gasto.

Tarjeta Volaris INVEX 0

Tarjeta de crédito con más valor para quienes viajan acompañados.

La Tarjeta Volaris INVEX 0 podría ser una buena opción para quienes buscan una tarjeta con recompensas que les ayuden a pagar tus vuelos cuando viajas en familia.

Este plástico está diseñado para personas con ingresos superiores a 10 mil pesos y experiencia crediticia.

Esta tarjeta no tiene cuota anual. No obstante, requiere un gasto mensual mínimo de 300 pesos para no pagar la comisión de 195 pesos más IVA cada vez que permanezca inactiva.

Entre los beneficios que ofrece la Tarjeta Volaris INVEX 0 al viajar se encuentra el abordaje prioritario*, check-in anticipado, una pieza de equipaje documentado gratuita y 10 kg adicionales de equipaje de mano, todos válidos tanto para el titular como para sus acompañantes.

Adicionalmente, cuenta con el programa de recompensas con el que ofrece un reembolso del 1% en todas las compras, el cual es abonado al Monedero Volaris INVEX para su uso en la aerolínea.

*Consulta Términos y Condiciones en el sitio de INVEX.

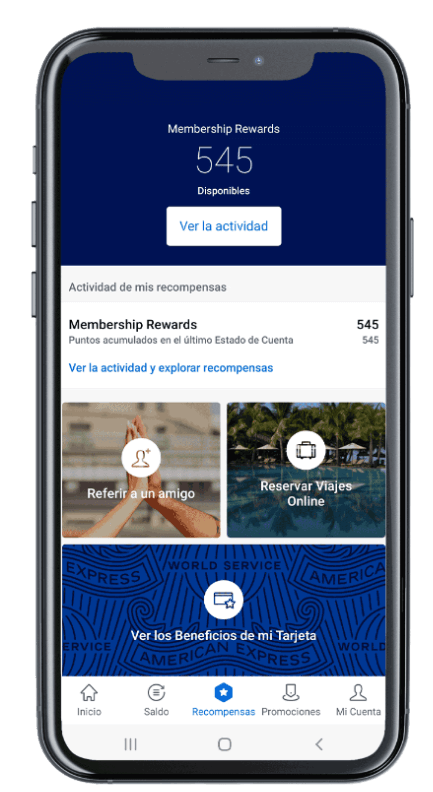

Tarjeta Gold Elite American Express

Mejor tarjeta de crédito para pagar sin intereses dentro de México.

Si te interesan los meses sin intereses permanentes como los que ofrece la tarjeta de crédito Platinum de American Express, pero viajas poco al extranjero, la tarjeta Gold Elite podría ser una alternativa para ti.

Esta tarjeta está diseñada para personas con un buen historial crediticio y un ingreso mensual mínimo de 15 mil pesos, siendo uno de los requisitos más accesibles dentro de la familia de productos de American Express.

Este producto, además de ofrecerte acceso a la amplia selección de meses sin intereses de American Express, automáticamente difiere cualquier compra que hagas en México, igual o superior a 2 mil 400 pesos, a 3 meses sin intereses, sin requerir una promoción específica en el comercio.

Este beneficio puede ser útil para gastos que comúnmente no se difieren a meses sin intereses, como las colegiaturas, membresías a gimnasios, los impuestos, o cualquier otro gasto mayor realizado en comercios que no ofrecen este tipo de promociones frecuentemente.

Además, este plástico participa en el programa Membership Rewards, el cual te permite acumular un punto por cada dólar gastado, recompensa que otorga incluso por las compras hechas a meses sin intereses, pues este tipo de compras han quedado fuera de otros programas de bancos grandes como:

- Puntos BBVA

- Recompensa Total Banorte

- Puntos Premia de Banamex

Un posible inconveniente de esta tarjeta es que su aceptación puede ser limitada en algunos negocios pequeños.

Sin embargo, no enfrentarás dificultades en tiendas departamentales, cadenas de restaurantes y supermercados.

El primer año de esta tarjeta no tiene costo, y a partir del segundo año se aplicará una cuota anual de mil 700 pesos, la cual puedes dividir automáticamente en tres pagos mensuales.

Además, si necesitas tarjetas adicionales para el uso familiar, las primeras tres no tienen costo.

Tarjeta de Crédito Platinum American Express

Mejor tarjeta para pagar sin intereses dentro y fuera de México.

La tarjeta de crédito Platinum American Express podría ser buena opción si buscas más tiempo para pagar tus compras sin generar intereses.

Esta tarjeta está destinada a personas con experiencia manejando otras tarjetas de crédito y que ganan más de 30 mil al mes.

Ofrece la ventaja de obtener automáticamente y de forma permanente 3 meses sin intereses en todas las compras que superen los 6 mil pesos en México.

Por lo tanto, no es necesario que exista una promoción en comercios para beneficiarte de pagar a plazos tus compras mayores sin pagar un solo peso de intereses.

Este beneficio también es aplicable en el extranjero, por lo que, si viajas fuera de México o realizas compras en sitios web de otros países, esta tarjeta es muy conveniente, ya que todos tus gastos en moneda extranjera se acumulan y se difieren automáticamente.

Otro beneficio de la tarjeta de Crédito Platinum es que recibes sin costo adicional la Membresía Priority Pass, que te permite acceder gratuitamente 4 veces al año a salas VIP en aeropuertos de todo el mundo.

Además, te ofrece acceso al programa de recompensas Membership Rewards, con el que obtienes un punto por cada dólar gastado o su equivalente en pesos.

Los puntos acumulados pueden canjearse por certificados de regalo, transferirse a programas de recompensas de aerolíneas o aplicarse al saldo de la tarjeta.

La tarjeta de Crédito Platinum de American Express tiene una cuota anual de 3 mil 700 pesos más IVA, la cual cubre hasta tres tarjetas adicionales. Sin embargo, el primer año está libre de esta cuota anual.

Así que, podrías probar sin costo la tarjeta por un año. De esta forma te darás cuenta si realmente usarás todos los beneficios que ofrece o si te conviene evaluar otras opciones.

Es importante tener en cuenta que la aceptación de esta tarjeta en establecimientos pequeños puede ser limitada, por lo que es recomendable tener una tarjeta adicional como respaldo para evitar inconvenientes.

Tarjeta Vexi American Express

Mejor tarjeta de crédito sin historial crediticio.

La tarjeta Vexi American Express puede ser una opción para personas que buscan construir su historial crediticio.

Esta tarjeta no cobra anualidad, pero puede aplicar una comisión por apertura de 490 pesos si Vexi te asigna el nivel Comienzos al momento de aprobarte la tarjeta, lo cual depende de tu historial crediticio y capacidad de pago.

A diferencia de otras opciones para comenzar tu historial crediticio, la tarjeta Vexi American Express ofrece un programa de lealtad que recompensa tus compras con Cashback.

A través de este programa llamado VexiCashback, puedes obtener hasta 5% de bonificación por tus compras.

El porcentaje varía dependiendo de la categoría donde realices el gasto, pero también del nivel al que pertenezcas.

Como mencionamos, este depende de tu perfil al momento de solicitar la tarjeta, aunque también puedes ir subiendo de nivel conforme la uses de manera responsable.

Además, al estar respaldada por American Express, con esta tarjeta tendrás acceso a una amplia selección de meses sin intereses, uno de los beneficios más sólidos de esta red de aceptación.

Sin embargo, esto va a ser más relevante cuando empieces a tener una línea de crédito alta.

También considera que, al estar dirigida a personas que son nuevas en el crédito, tiene una tasa de interés alta, por lo que te recomendamos financiarte solamente con los meses sin intereses.

Tarjeta Gold Card American Express

Mejor tarjeta para quienes hacen viajes de negocios.

Para viajeros de negocios frecuentes que buscan mayor comodidad durante sus traslados, la tarjeta Gold de American Express podría ser una buena alternativa.

Esta tarjeta no es de crédito, sino de servicios.

Esto quiere decir que tienes que pagar todo lo que gastes cada mes antes de la fecha límite, aunque puedes financiarte con sus meses sin intereses y planes de pagos fijos cuando lo necesites.

Con este plástico, recibes 10 accesos gratis al año a más de mil 700 salas VIP en los principales aeropuertos del mundo, a través de Priority Pass, en las que podrás encontrar:

- Acceso a Wi Fi exclusivo

- Salas cómodas

- Alimentos y bebidas de cortesía

Adicionalmente, tendrás acceso sin costo al programa Membership Rewards, que otorga 1 punto por cada dólar gastado con la tarjeta o su equivalente en pesos, los cuales podrás redimir por:

- Artículos de catálogo

- Certificados de regalo

- Boletos de avión

Además del programa de recompensas, la tarjeta Gold Card American Express ofrece bonificaciones de hasta 3 mil pesos en gastos de supermercados, restaurantes y en el sitio de viajes de American Express, lo cual es valioso, aunque tiene vigencia actualmente hasta diciembre del 2025.

Esta tarjeta tiene un costo anual 450 dólares + IVA o su equivalencia en moneda nacional, la cual cubre hasta 3 tarjetas adicionales y se puede pagar de manera diferida en 3 meses.

Tal vez, el inconveniente de esta tarjeta es que, en algunos restaurantes y negocios pequeños, su aceptación es limitada.

Pero en realidad no tendrás problemas en tiendas departamentales, cadenas de restaurantes y supermercados.

Tarjeta Stori Card

Mejor tarjeta para reparar tu historial crediticio

Si has tenido tropiezos con tus créditos en el pasado, la tarjeta Stori podría ser una opción para reconstruir tu historial crediticio.

Esta tarjeta no tiene anualidad, pero cobra una comisión por apertura que puede llegar hasta los 500 pesos, dependiendo de tu nivel de riesgo crediticio.

Aunque la Stori Card es un producto bastante sencillo en cuanto a beneficios, la compañía emisora ha ido añadiendo con el tiempo algunas características que podrían ser útiles, como los meses sin intereses en determinados comercios.

En caso de querer tramitarla, considera que la línea de crédito que te podrá otorgar Stori es pequeña.

Adicionalmente, debido a que está dirigida a un segmento de alto riesgo para el emisor, tiene una tasa de interés elevada del 106.45% anual.

Tarjeta Banamex Joy (antes Simplicity)

Mejor tarjeta de crédito con acceso a preventas de espectáculos.

La tarjeta de crédito Joy Banamex es una alternativa para aquellos fanáticos de los conciertos y espectáculos.

Para obtener esta tarjeta, es necesario contar con buen historial crediticio y un ingreso mensual mínimo de 7 mil pesos.

Este plástico no cobra anualidad, siempre y cuando gastes al menos 300 pesos al mes.

En caso de no cumplir con esta condición, pagarás una comisión de 149 pesos cada mes que dejes inactiva la tarjeta.

Así que podrías domiciliar algún pago para no tener que preocuparte por este cobro.

Uno de los beneficios más destacados de la tarjeta Joy Banamex es el acceso a las preventas de Ticketmaster, lo que te permite adquirir tus boletos antes que el público general.

Adicionalmente, comparte otros beneficios que ofrece Banamex en sus tarjetas de crédito, tales como:

- La amplia selección de meses sin intereses.

- La opción de diferir a meses con intereses tus compras o saldo.

- La posibilidad de transferir el saldo de tus tarjetas caras para liquidarlas a una tasa baja.

En cuanto a seguridad, la tarjeta Joy se distingue por su diseño sin números visibles y su tecnología de pago sin contacto, además de ofrecer una tarjeta digital con CVV dinámico para realizar transacciones de forma más segura.

En caso de querer solicitar la tarjeta Banamex Joy, considera que no ofrece un programa de lealtad que premie tus compras.

Tarjeta Banamex Descubre (antes Rewards)

Tarjeta con más valor para los que viajan acompañados sin atarse a una aerolínea.

Si sueles viajar con tu pareja y buscas que las recompensas de tu tarjeta de crédito te regalen vuelos, podrías considerar la tarjeta Banamex Descubre, antes Rewards.

Si sueles viajar con tu pareja y buscas que las recompensas de tu tarjeta de crédito te regalen vuelos, podrías considerar la tarjeta Banamex Descubre, antes Rewards.

Este plástico requiere un ingreso de 7 mil 500 pesos y experiencia con otras tarjetas de crédito.

La tarjeta Banamex Descubre te da acceso al programa Momentos Banamex (antes ThankYou Points), con el que obtienes 1 punto por cada dólar gastado con el plástico o su equivalente en pesos.

Estos puntos puedes canjearlos por productos, tarjetas de regalo o usarlos para pagar la anualidad de tu tarjeta.

Uno de los principales beneficios de la tarjeta Banamex Descubre, es que cada que cumplas un año usándola y acumules 4 mil 500 Momentos Banamex, (lo cual alcanzarías al gastar más de 7 mil 700 pesos al mes, considerando el valor del dólar de este momento), te da acceso a un certificado 2x1 en boletos de avión.

Con él podrás obtener sin costo un vuelo redondo para un acompañante a los destinos nacionales seleccionados, en clase económica o turista.

Otra ventaja de este plástico es que incluye los beneficios Mastercard nivel Platinum, por lo que además del 2x1 en boletos de avión, se suman a tus viajes los siguientes beneficios:

- Acceso ilimitado a la Elite Lounge Mastercard, localizada en la terminal 1 del Aeropuerto de la Ciudad de México.

- Servicio de Elite Valet, con el que podrás dejar tu auto en un estacionamiento anexo al Aeropuerto Internacional de la Ciudad de México con 50% de descuento.

- Servicio de Concierge que puedes usar todo el año como un asistente telefónico personal.

Tarjeta HSBC Zero

Tarjeta de crédito con mayor flexibilidad financiera.

Si no te gusta pagar comisiones o costos excesivos por financiarte a plazos, podrías considerar la tarjeta HSBC Zero.

Este producto está dirigido a personas con un buen historial crediticio, es decir, que tengan al menos 6 meses de experiencia con otras tarjetas de crédito bancarias, y que cuenten con ingresos mensuales a partir de 5 mil pesos.

La tarjeta HSBC Zero no tiene anualidad ni comisiones, siempre y cuando se realice un gasto mínimo de un peso al mes.

En caso de no cumplir con este requisito, se cobrará una comisión de 186 pesos mensuales por inactividad.

Lo que nos llama la atención de este plástico es que además de darte acceso a la selección de meses sin intereses de HSBC, cuenta con el programa “Divídelo”.

Con este programa, puedes diferir los gastos mayores a mil pesos a plazos de 6 a 24 meses a una tasa fija preferencial del 22.9% anual, la cual es 44.9% menor a la tasa de interés promedio de las tarjetas

clásicas que es del 41.6% anual, de acuerdo con el Banco de México.

Este beneficio aplica en compras de ciertas categorías como:

- Educación

- Gastos funerarios

- Hogar

- Mascotas

- Salud

- Mantenimiento automotriz

Consideramos esto una ventaja, pues son gastos para los cuales podrías necesitar algo de ayuda para pagar a plazos y con esta tasa de interés, estarías pagándolos a un costo moderado.

Además, puedes transferir el saldo de tus tarjetas más costosas a la tarjeta HSBC Zero y diferirlo en plazos de hasta 48 meses, con una tasa de interés fija del 23.90% anual.

Una de las oportunidades de mejora de la tarjeta HSBC Zero es su aplicación de banca en línea, pues según las opiniones de los usuarios en las tiendas de aplicaciones, es poco intuitiva.

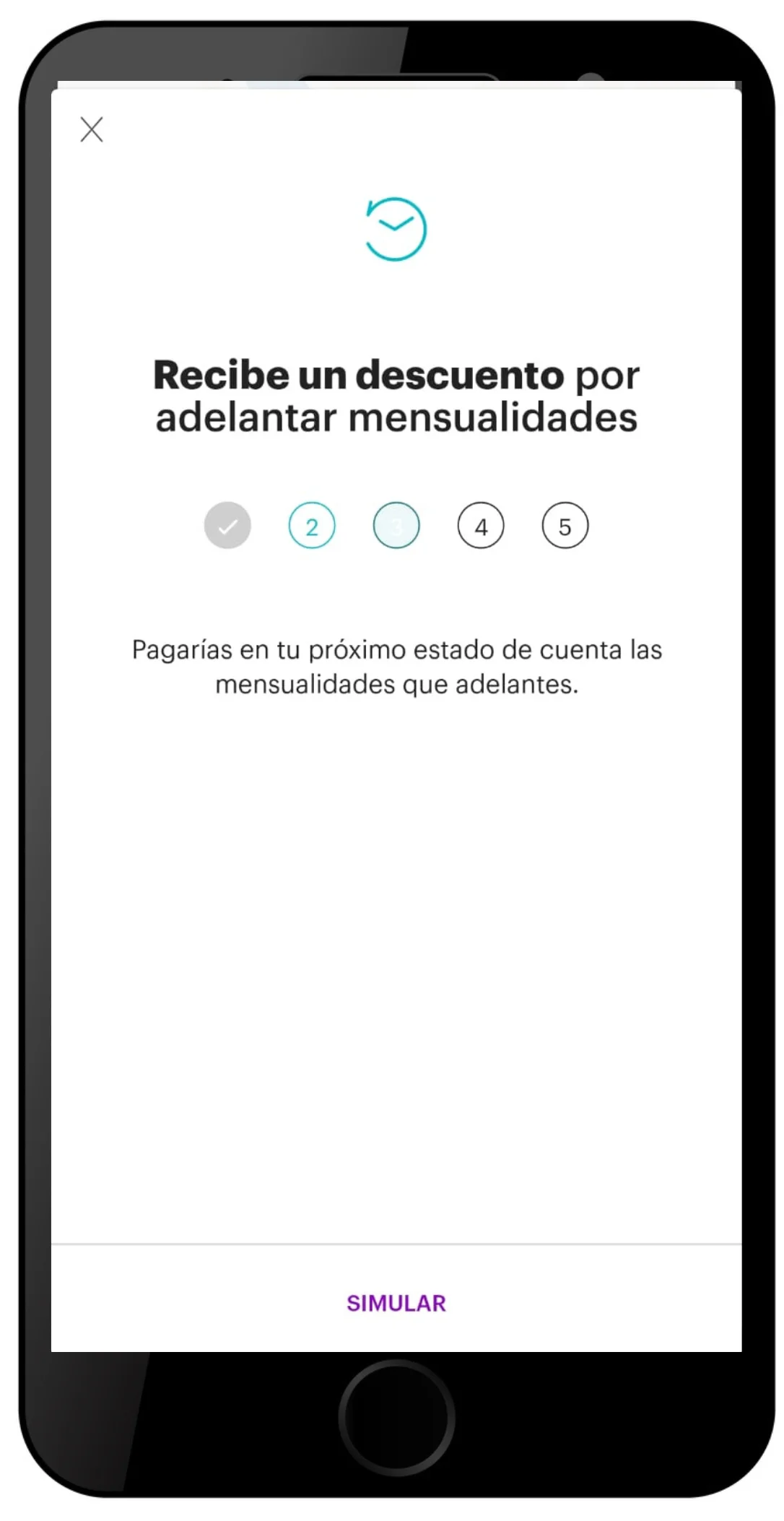

Tarjeta Nu

Tarjeta de crédito con la mejor experiencia digital.

Si eres de los que evitan ir a una sucursal y buscan hacer todo desde su celular, la tarjeta Nu podría ser una opción para ti.

Al haber nacido digital, su empresa emisora ha convertido la experiencia en línea que ofrece a sus usuarios, tanto para solicitar como para gestionar su tarjeta de crédito, en una de sus principales fortalezas, ganándose la preferencia de más de 3.2 millones de usuarios en México.

La tarjeta de crédito Nu se puede solicitar completamente en línea con aprobación inmediata, y mediante su aplicación se pueden gestionar la mayoría de las operaciones diarias necesarias, como:

- Elegir tu fecha de pago.

- Conocer tus movimientos y estados de cuenta.

- Administrar las opciones para pagar a plazos.

En lo que respecta a las opciones de pagos a plazos, la tarjeta Nu ofrece promociones de meses sin intereses en tiendas reconocidas como:

- Amazon

- Mercado Libre

- Liverpool

Además, una característica destacada es la posibilidad de adelantar pagos de estas compras, lo que no solo permite ahorrar en intereses, sino también obtener un descuento.

Si el comercio no ofrece meses sin intereses con Nu, existe la opción de diferir la compra en plazos de 2 a 12 meses con una tasa fija (esto solo si el monto supera los 100 pesos).

Asimismo, Nu te permite diferir una parte o la totalidad de tu saldo en pagos fijos, para que tengas una fecha más precisa sobre cuándo terminarás de pagar tu saldo.

En cuanto a seguridad, la tarjeta Nu cuenta con tecnología sin contacto, lo que permite realizar pagos de compras pequeñas simplemente acercando la tarjeta a la terminal.

Además, se puede enlazar con Google Pay y Apple Pay para efectuar pagos desde tu smartphone o smartwatch.

Y durante 2025, la tarjeta de crédito ha comenzado a ofrecer recompensas a través de un programa llamado Nu Plus, donde te regresa el 3% de tus compras en puntos, los cuales puedes usar para pagar el saldo de la tarjeta.

Entre las cosas no tan buenas, podemos mencionar que Nu usualmente ofrece líneas de crédito menores que los bancos tradicionales y que su tasa de interés del 89.76% anual es elevada, debido a que puede ser aprobada con y sin historial crediticio.

Tarjeta Banorte Platinum

Tarjeta de crédito nivel Platino más accesible.

A diferencia de otros bancos como Banamex y BBVA que solicitan ingresos mínimos de 50 mil pesos para aprobarte una tarjeta Platinum, Banorte requiere solo 7 mil pesos para este nivel.

Esta tarjeta Platinum de Banorte requiere buen historial crediticio y la línea de crédito que te otorgue dependerá de tus ingresos comprobables.

Entre los beneficios que ofrece esta tarjeta se encuentran 5 accesos individuales gratuitos a salas VIP en aeropuertos de todo el mundo a través de LoungeKey, así como 3 accesos gratuitos para el titular y un acompañante al Salón VIP Grand Lounge, ubicado en la Terminal 1 del Aeropuerto Internacional de la Ciudad de México.

Además, al ser una tarjeta Platinum, obtienes beneficios exclusivos como el servicio de Visa Concierge, que te ofrece un asistente personal para ayudarte con la compra o reserva de cualquier tipo de servicio.

También, puedes acceder a 3 descuentos anuales de 350 pesos en restaurantes ubicados en las terminales 1 y 2 del Aeropuerto Internacional de la Ciudad de México.

Adicionalmente, con esta tarjeta tienes la opción de diferir a 6 meses sin intereses las compras superiores a 10 mil pesos en servicios educativos.

Esto podría ser valioso para ti si eres padre de familia, ya que obtienes el beneficio de pagar por adelantado todo el año, con lo cual podrías acceder al descuento que muchas veces ofrecen las escuelas, mientras pagas poco a poco sin intereses.

Este beneficio también se extiende a las compras en el extranjero, aunque en este caso el gasto mínimo requerido es de 3 mil pesos.

Otro de los beneficios de la tarjeta Platinum Banorte es el acceso al programa Recompensa Total Banorte, que te permite ganar 1.25 puntos por cada 10 pesos que gastes con la tarjeta.

Los puntos acumulados pueden ser utilizados para adquirir productos de catálogo, así como para pagar boletos de avión o alojamiento.

Esta tarjeta tiene una cuota anual de 2 mil 550 pesos y su tasa de interés anual del 45.11% se encuentra en el rango superior del segmento Platinum.

Tarjeta HSBC Viva

Tarjeta que te hace volar dentro México con menos gasto.

La tarjeta HSBC VIVA, es el plástico que te permite obtener un boleto de avión nacional gratis a través de su programa de recompensas con el menor gasto.

Para acceder a esta tarjeta, es necesario contar con buen historial crediticio y un ingreso mensual a partir de 5 mil pesos.

Con este plástico tendrás abordaje prioritario, lo que te permitirá ser de los primeros en subir al avión y conseguir mejor espacio para tu equipaje de mano.

Además, te permite documentar sin costo una pieza de equipaje una vez al año e incluye 4 accesos sin costo de manera anual a la sala Mastercard Elite Lounge ubicada en la terminal 1 del Aeropuerto Internacional de la Ciudad de México.

En términos de recompensas, la tarjeta HSBC VIVA te permite acceder al programa Puntos Doters, asociado a la aerolínea.

A través de él obtienes 2 puntos por cada 10 pesos gastados en cualquier establecimiento.

Los puntos acumulados pueden ser utilizados para pagar tus vuelos en VIVA, incluyendo impuestos y tarifas aeroportuarias.

De acuerdo a un análisis realizado por Kardmatch, en el que se comparó el gasto anual necesario en tarjetas de crédito co-emitidas con aerolíneas nacionales para conseguir un viaje a la playa, descubrimos que la tarjeta HSBC VIVA es la que exige el menor gasto mensual, aproximadamente 8 mil pesos para obtener un vuelo redondo nacional gratuito al año.

La tarjeta HSBC VIVA no tiene cuota anual, pero si no la utilizas cada mes, podrías incurrir en un cargo mensual de 171 pesos por administración.

Quizás, entre los puntos débiles de esta tarjeta, es que la app de banca en línea de HSBC es poco amigable, de acuerdo con sus usuarios.

Tarjeta LikeU Santander

Tarjeta con mayor Cashback aplicable a las compras del día a día.

Quizá una de las tarjetas de crédito más accesibles y que te da más valor a través de su programa de Cashback por compras del día a día, es la tarjeta LikeU de Santander.

Esta tarjeta puede obtenerse inclusive sin historial de crédito, a través de una invitación del banco si ya eres cliente.

En caso de no tener relación con Santander, puedes obtenerla demostrando buen historial crediticio y un ingreso de al menos 7 mil 500 pesos mensuales.

A través de su programa de recompensas llamado Cashback Baby, te permite obtener hasta 6% de reembolso en efectivo en categorías relevantes, es decir, donde sí solemos comprar con frecuencia,

estamos hablando de:

- Servicios de telefonía, Internet o televisión de paga

- Restaurantes

- Farmacias

- Supermercados

Además, te da acceso a la selección de meses sin intereses de Santander, lo cual es conveniente para no tener que financiarte a su tasa de interés del 66.33% anual.

Este plástico no cobra anualidad si cumples con un gasto mínimo de 200 pesos.

En caso contrario, se te cobra una comisión por mantenimiento de 150 pesos.

Con este producto llegamos al final de nuestra selección de mejores tarjetas de crédito para este año.

Si ya tienes alguna de las opciones que mencionamos, compártenos cómo ha sido tu experiencia al utilizarla.

Y si consideras que faltó alguna tarjeta de crédito en nuestra selección, déjanos tu recomendación en los comentarios.

.png)

COMENTARIOS