Desde el 17 de octubre del 2024, las entidades financieras están obligadas a adoptar el nuevo formato universal de estado de cuenta. ¿Sabes en qué consiste este cambio y cómo puede mejorar tu salud financiera?

En 2022, la CONDUSEF pidió a bancos, Fintechs, Sofomes y Sofipos que emiten tarjetas de crédito, actualizar la información en los estados de cuenta, al nuevo formato universal propuesto por el órgano regulador.

Esto debido a que los formatos anteriores incluían información general y variaban en diseño gráfico y disposición de ciertos datos, lo que generaba confusión entre los usuarios sobre la información clave para comprender su crédito.

Como resultado de este cambio, el nuevo formato de estado de cuenta estandarizado proporciona a los tarjetahabientes seis páginas que permitirán comprender mejor los costos y las implicaciones de financiarse con su tarjeta de crédito.

¿Cómo está organizado tu estado de cuenta?

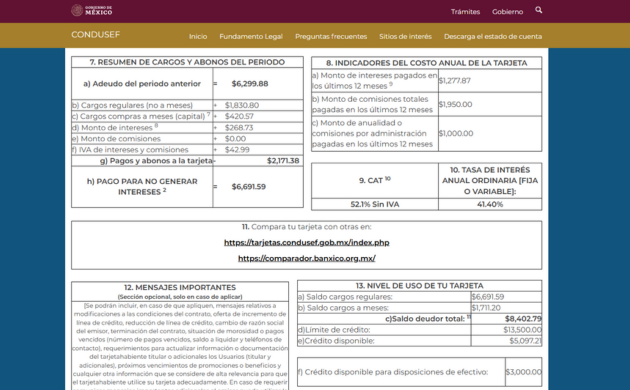

En la primera página se mostrarán tus datos personales y los de tu tarjeta de crédito, junto con una tabla titulada "Tu pago requerido este período". Esta tabla indicará la fecha de corte, la fecha límite de pago, el monto necesario para evitar intereses y el pago mínimo, además de las compras y cargos diferidos a meses.

En esa misma página, también podrás ver un apartado llamado "Cuánto pagarías por tus compras regulares (no a meses)", que te permitirá visualizar claramente cuánto tiempo tomaría y los intereses aplicados en diferentes escenarios de pago.

En la parte inferior de la primera página, verás un resumen de los cargos y abonos del período, indicadores del costo de la tarjeta, y una invitación a usar los comparadores de tarjetas de la Condusef y Banxico. Considera que los comparadores no incluyen las tarjetas emitidas por fintechs, sofomes y sofipos.

En la segunda página encontrarás información sobre otras líneas de crédito, detalles sobre los beneficios de tu tarjeta, y un cuadro que explica cómo se calcularon los intereses de tu crédito.

.png)

En la tercera página, los usuarios podrán ver dos tablas que muestran cómo se distribuyó su pago y el desglose de movimientos por compras regulares y a meses sin intereses. En la cuarta página se presenta, en caso de haber cargos no reconocidos, el estado de las reclamaciones junto con los datos del área responsable de recibir su reclamo.

.png)

En la quinta y sexta página, los usuarios podrán ver una serie de notas aclaratorias con las que podrán conocer y comprender mejor ciertos datos de su estado de cuenta, esto a través de un glosario y una serie de instrucciones sobre el significado de las secciones más relevantes de su estado de cuenta.

Nuevo formato se queda corto

Aunque este es un avance en la dirección adecuada, el nuevo formato no es suficiente.

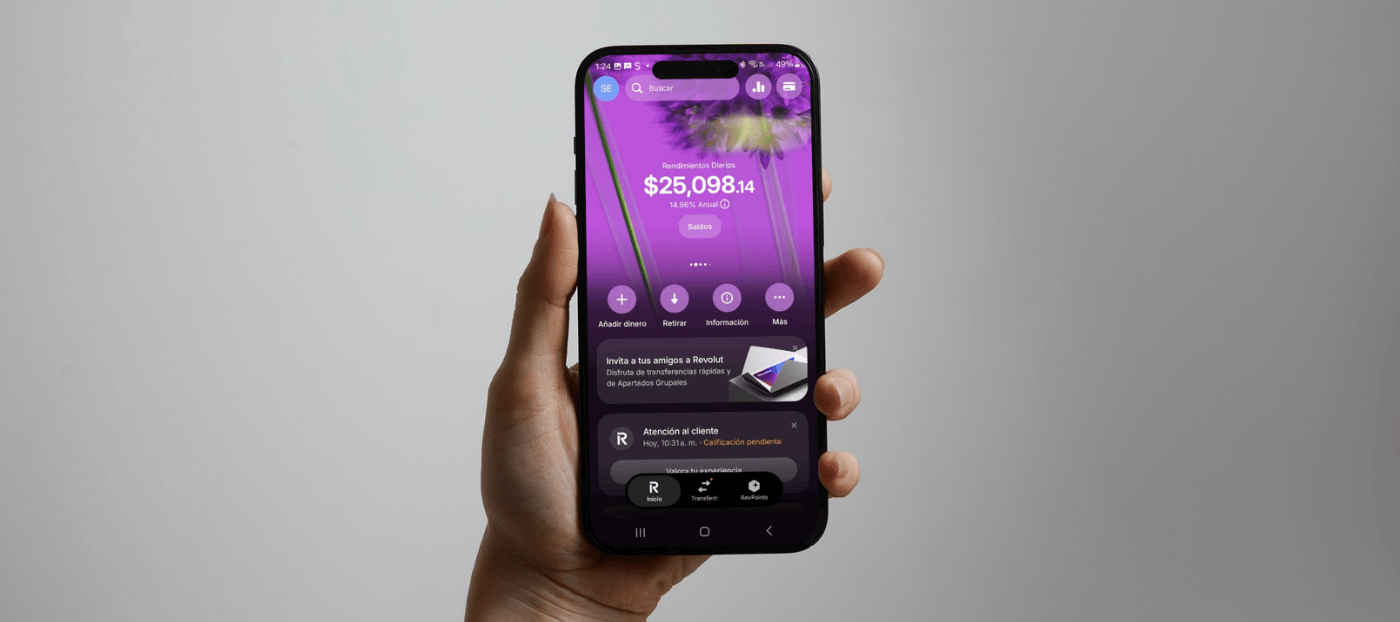

Al igual que el etiquetado de alimentos busca crear consumidores más informados sobre lo que consumen, el propósito final de este nuevo formato de estado de cuenta debería ser que los usuarios de tarjetas de crédito no solo comprendan los costos del financiamiento, sino también evalúen cuán favorables o desfavorables son las condiciones que su banco les ofrece en comparación con la competencia.

Por último, también es importante tomar en cuenta que este esfuerzo no aplica para los usuarios de tarjetas departamentales. Por lo tanto, más de 27.4 millones de tarjetahabientes seguirán excluidos de todas estas acciones que deberían aplicar para todos los jugadores que ofrecen este tipo de productos en el mercado mexicano.

COMENTARIOS