Uno de los errores más comunes que cometen quienes tienen pequeños negocios o son profesionistas independientes es que utilizan su tarjeta de crédito personal para comprar mercancía e insumos o para realizar los gastos del día a día de su negocio, lo cual no solo causa que haya desorganización en sus finanzas, sino que puede provocarles problemas con el SAT al mezclar estos gastos con los personales.

Es por ello que en este artículo vamos a hablar de una tarjeta dirigida a este segmento, que te pueden aprobar utilizando tu historial crediticio personal y con la que podrás separar tus gastos de negocio, obteniendo incluso beneficios importantes en algunos gastos relevantes para tu emprendimiento.

Se trata de la Business Gold Card de American Express.

Se aprueba con tu historial e ingresos mínimos personales de $40 mil pesos al mes (no con los del negocio).

Nuestra Calificación

5

| VENTAJAs |

|

| DESVENTAJAS |

|

¿Por qué no debes mezclar tus gastos personales con los de tu negocio?

Muchos pequeños empresarios piensan que no tienen opciones para financiarse, ya que las tarjetas corporativas se ofrecen a empresas más grandes; y cuando sus negocios son nuevos o no tienen ingresos tan elevados es precisamente cuando recurren a su tarjeta personal.

Sin embargo, al hacerlo así terminas teniendo gastos en tu tarjeta que son para tu negocio y que si los pagas en tu tarjeta, el SAT podría considerar como ingresos tuyos, lo cual puede percibirse como una inconsistencia entre los ingresos personales que declaras y los que se reflejan en los gastos de tu tarjeta.

Además de que estás causando una desorganización en tus finanzas.

Por eso lo ideal es que tengas cada cosa en su lugar y utilices una tarjeta diseñada para negocios como la que analizaremos en este artículo.

¿American Express tiene tarjetas para pequeños negocios?

Muchas personas saben sobre las tarjetas de crédito y de servicios que ofrece American Express.

Probablemente, también han escuchado sobre sus tarjetas corporativas, enfocadas en empresas consolidadas que ya generan ingresos de millones de pesos al año.

Sin embargo, esta compañía también tiene una familia de tarjetas poco conocidas, que están pensadas para pequeños negocios y profesionales que trabajan de manera independiente, como médicos, abogados, psicólogos, arquitectos, entre otros; nos referimos a las tarjetas Business que tienen un nivel Gold y uno Platinum.

En este review nos enfocaremos en la versión Gold.

¿Qué requisitos pide la Business Gold Card American Express?

Se trata de una tarjeta que como mencionamos, te aprueban con tu historial personal y no con el de tu negocio.

Esto es ideal para quienes apenas están empezando uno o no cumplen con los ingresos que requieren las tarjetas corporativas.

Eso sí, necesitas un ingreso mensual de al menos 40 mil pesos para tramitarla y contar con un buen historial de crédito.

Los documentos que te solicitarán varían según cómo estés registrado ante el SAT.

Si eres profesionista con actividad empresarial, te van a pedir algunos documentos personales.

Si tienes una empresa constituida te van a requerir información de la misma.

Aunque como dijimos, te van a aprobar con base en tu historial crediticio personal.

¿Cómo funciona la Business Gold Card American Express?

Este plástico pertenece a la categoría de tarjetas de servicios, lo que significa que tiene que ser liquidada a fin de mes.

Algo importante a mencionar es que usualmente, este tipo de tarjetas solo dan 10 días después de la fecha de corte, pero con la Business Gold Card tienes 10 días más.

Esto significa que si hicieras una compra un día después de que corta la tarjeta, tendrías hasta 50 días para pagarla sin costo de financiamiento.

Sin embargo, la manera ideal de financiarte con esta tarjeta sería con la amplia selección de meses sin intereses que tiene American Express, o en el último de los casos podrías recurrir a los planes de pagos diferidos que ofrece:

- Ya sea mediante una invitación de American Express para diferir tu saldo a plazos de 6 a 12 meses con intereses.

- Creando planes en los que pagues una parte del saldo que quieres diferir y el resto se difiera automáticamente a 6 meses fijos.

- O difiriendo una compra grande que hayas hecho para pagarla a plazos de 6 a 12 meses con intereses.

Tarjeta Business Gold Card American Express: Beneficios y Desventajas

Aceptación

Algo a considerar es que American Express tiene menor aceptación que Visa o Mastercard, especialmente en pequeños comercios.

Sin embargo, al ser una tarjeta que vas a usar para tu negocio, en realidad prácticamente tienes cubierta la mayoría de de los establecimientos donde harás tus compras que incluyen gasolineras, cadenas de restaurantes, tiendas que venden artículos para oficina y grandes almacenes.

Inclusive, las compras en línea, como la publicidad.

Reembolsos

Otro beneficio que encontramos en la Business Gold Card son sus reembolsos en gastos que se realizan comúnmente en los pequeños negocios.

Actualmente se encuentran vigentes bonificaciones de hasta 2 mil pesos al año en tu inversión en publicidad en:

- Meta

- Google Ads

Este mismo nivel de bonificación aplica en tus servicios de telefonía en AT&T y Movistar; así como en los de paquetería en Estafeta y FedEx.

También ofrece reembolsos anuales de hasta 2 mil pesos en tus compras de insumos o equipo en tiendas como:

- Costco

- Office Depot

- iShop

- Entre otros

Considera que estos reembolsos no los vas a recibir de manera inmediata, pues American Express se da 90 días para darte el reembolso después de que terminó la vigencia de la promoción.

Por ejemplo, en este caso las promociones terminan en diciembre del 2025, o sea que te darían el dinero hasta 90 días después de esta fecha.

Además, puedes obtener hasta 6 mil pesos de bonificación anual en tus gastos de viaje realizados en el sitio de American Express.

Esto último no tiene vigencia y solo aplica si alcanzas un nivel de gasto igual o mayor a 30 mil dólares al año, es decir, alrededor de 50 mil pesos mensuales.

Puntos Membership Rewards

Además de los reembolsos, la Business Gold Card participa en a las recompensas que acumulas a través del programa Membership Rewards con el que obtienes puntos por tus compras, incluyendo las que hagas a meses sin intereses, lo que te permitirá obtener más valor por tus gastos mayores.

Considera que en los TAG, casetas, gasolina e impuestos, vas a acumular menos puntos.

Los puntos que acumules te pueden servir para comprar en línea artículos para tu negocio, para pagar parte de tu saldo o para canjear por certificados de regalo.

Considera que la cantidad de puntos que acumules depende del tipo de cambio del dólar.

Si el precio de esta moneda sube, el número de puntos que obtendrás será menor.

Salas VIP en aeropuertos

Adicionalmente, la Gold Business Card de American Express te da 10 accesos al año a salas VIP en aeropuertos de todo el mundo a través de Priority Pass.

Si tienes clientes basados en otras ciudades o países, o necesitas visitar algún proveedor o prospecto, este beneficio te servirá para esperar de manera más cómoda tus vuelos.

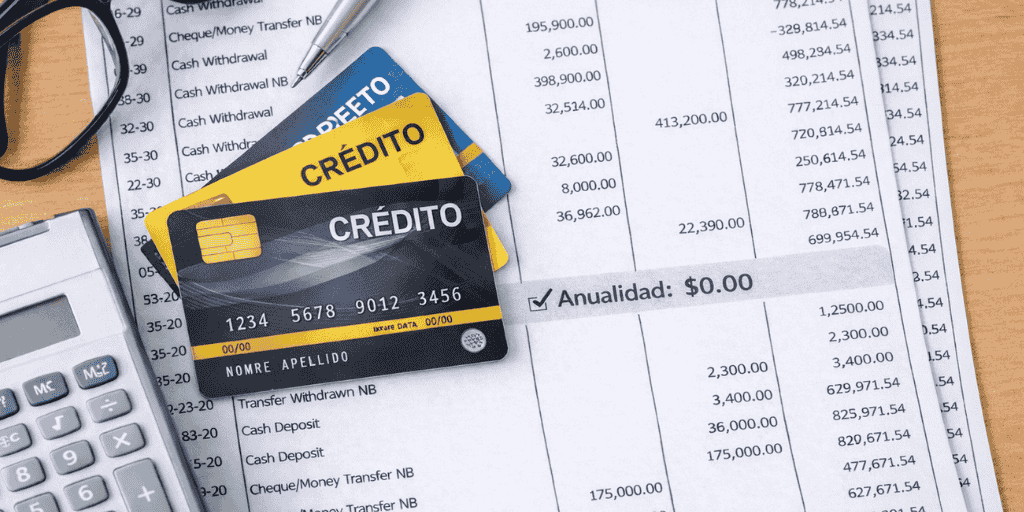

Tarjeta Business Gold Card American Express: Costos y comisiones

La Gold Business Card American Express tiene una anualidad de 500 dólares que se difiere a 3 meses de manera automática.

Esta anualidad cubre hasta 5 tarjetas adicionales que podrías distribuir ya sea entre tus socios o personas encargadas del área de compras.

¿Cómo solicitar la tarjeta Business Gold Card American Express?

En caso de querer solicitar la Business Gold Card American Express, puedes hacerlo en línea con la documentación que pide la compañía.

Recuerda que esta varía dependiendo si eres profesional con actividad empresarial o si estás registrado como persona moral.

¿Qué herramientas ofrece American Express para administrar tu tarjeta Business Gold Card?

Una vez que tengas la tarjeta, podrás llevar el control de tus movimientos desde la aplicación Amex México, la cual está disponible para descargar tanto en teléfonos Android como iOS con una calificación promedio de 4.7 estrellas.

| CALIFICACIÓN DE AMEX APP* |

| Google Play con 4.5 estrellas |

| App Store con 4.9 estrellas |

| Calificación promedio: 4.7 estrellas |

*Calificación calculada en 2025.

Esta herramienta te da acceso a funcionalidades como:

- Apagar y prender tu tarjeta en caso de extravío.

- Visualizar tu estado de cuenta y transacciones.

- Revisar tus bonificaciones, puntos transferidos y canjearlos.

¿Realmente te conviene la tarjeta Business Gold Card American Express?

En nuestra opinión, esta tarjeta podría ser útil en las primeras etapas de tu negocio (es decir, si tienes menos de un año con él), pues es cuando necesitas apoyo y organización con el dinero, ya que puedes tramitarla de inmediato y no debes esperar a que tu negocio cumpla con cierta antigüedad si es que tú como persona física ya tienes un buen historial crediticio.

Además de ayudarte a organizarte mejor, obtienes reembolsos por compras que actualmente ya haces para tu negocio, lo cual se reflejará en ahorros reales.

Al centralizar todos tus gastos en esta tarjeta, podrás analizar mejor en qué estás gastando tu dinero y estar mejor preparado en caso de una auditoría del SAT.

Además de que le ayudarás a tu contador a simplificar el registro de los gastos de tu negocio y a presentar sus declaraciones.

Si tú tienes una empresa constituida como una persona moral no vas a generar historial crediticio para ella, así que no te ayudará para en un futuro pedir créditos a su nombre.

Una vez que tu negocio tenga más tiempo, podrás evaluar otras tarjetas empresariales para que más personas de tu organización tengan un plástico adicional y consigas acceso a créditos corporativos para comprar equipo e insumos para tu negocio.

COMENTARIOS