Lo sabemos, a veces, debido a contratiempos, muchas personas no logran pagar antes de la fecha límite de pago su tarjeta de crédito o departamental.

Pero ¿sabes qué pasa con tus cuentas cuando no pagas tu tarjeta?

En este artículo te lo decimos, y te ayudamos a entender cómo se calculan los intereses moratorios por atraso en el pago de tu tarjeta, y cómo se reflejan esto en el Buró de crédito.

¿Qué pasa si no pago mi tarjeta de crédito?

Si te atrasas aunque sea un día después de tu fecha límite de pago, y tampoco realizas el pago mínimo para no generar intereses, el banco aplicará intereses moratorios por cada día que pases sin pagar.

Esto por supuesto, puede manchar tu historial en el buró de crédito y complicar que te autoricen un préstamo u otra tarjeta de crédito en el futuro.

¿Por qué me cobran intereses si me atraso solo un día en la fecha límite de pago?

Los bancos o tiendas departamentales que emiten tu tarjeta, te cobran intereses si te atrasas en los pagos porque al momento de otorgar una tarjeta de crédito a un cliente, la compañía establece una fecha de corte y fecha pago que la institución y el cliente aceptan respetar.

¿Qué es fecha límite de pago?

La fecha límite de pago se define como el último día que tienes para pagar, ya sea el pago mínimo exigible en tu estado de cuenta o una cantidad superior.

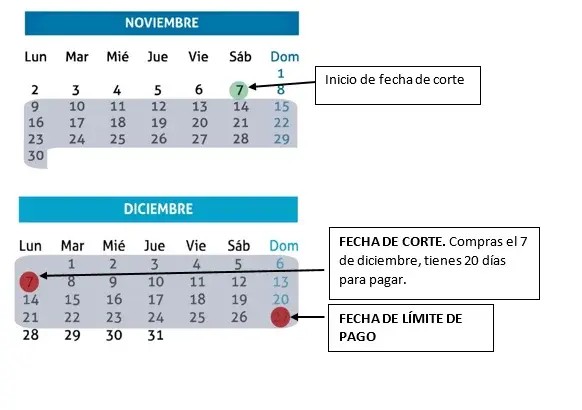

¿Qué es fecha de corte?

La fecha de corte es ese día que marca el término de un período de registro de compras y, al mismo tiempo, establece el inicio de otro.

¿Cuántos días tengo para pagar a partir de mi fecha de corte?

A partir de tu fecha de corte, los bancos suelen otorgar hasta 20 días naturales para pagar. Por ejemplo:

¿Qué pasa si mi fecha límite de pago cae en sábado o domingo?

Si cae en sábado, ese día tienes que pagar por que es día hábil.

Pero, si cae en domingo y día inhábil, la fecha máxima en que puedes pagar se corre al siguiente día hábil, por ejemplo, el lunes.

¿Qué pasa si pago después de la fecha de corte de mi tarjeta?

Pagar después de la fecha de corte hará que la cantidad que tengas que pagar se calcule con base a todas las compras realizadas hasta ese día, es decir, que los intereses aumenten si has realizado muchos gastos.

Si por alguna razón no podrás pagar el monto completo de tu pago correspondiente, quizá te conviene pagar antes de la fecha de corte.

De este modo disminuirás el saldo promedio diario sobre el que se calculan los intereses incluidos en tu pago mínimo.

¿Cómo se calculan los intereses de mi tarjeta?

Para calcularlos tendrás que revisar el contrato que hiciste con tu banco para corroborar cuál fue la tasa de interés anual que pactaron.

Este dato lo encuentras con un número y porcentaje y aplica para el porcentaje de interés que te cobrarán por atrasarte en los pagos.

Hagamos un ejemplo para calcular:

Supongamos que tienes un adeudo de tu tarjeta HSBC 2 Now por una cantidad de 10 mil pesos.

Ahora, no sólo tendrás que pagar los 10 mil pesos que debías, sino también los intereses moratorios acumulados.

Aquí el fragmento del contrato de HSBC, que habla respecto a este tipo de intereses:

.webp)

Suponiendo que este plástico cuente con una tasa del 38.20% anual, y en el contrato, respecto a intereses moratorios, la institución aplica adicionalmente la cantidad que resulte de multiplicar este porcentaje por 1.2.

El resultado es: 38.20 x 1.2 = 45.48% de intereses moratorios anuales.

Ya que se obtuvo el porcentaje de interés anual, ahora se debe obtener el porcentaje de interés mensual, con base al dato que ya se tiene, para así poder aplicar una tasa de interés mensual sobre la deuda.

Es decir: 45.48% / 12 (meses) = 3.82% tasa de interés mensual.

Considera que la tasa de interés mensual se aplica sobre el saldo promedio diario que tienes en tu cuenta.

Es un error común pensar que la tasa de interés mensual se aplica sobre la deuda que se tiene con el banco; realmente se aplicará sobre el saldo promedio diario, el cual se obtiene de la siguiente forma:

| Días del periodo | Cargos | Pagos | Saldo diario |

| 1 | 0 | 0 | 0 |

| 2 | 0 | 0 | 0 |

| 3 | $1,500 | 0 | $1,500 |

| 4 | 0 | 0 | $1,500 |

| 5 | 0 | 0 | $1,500 |

| 6 | 0 | 0 | $1,500 |

| 7 | $500 | 0 | $2,000 |

| 8 | 0 | 0 | $2,000 |

| 9 | $3,000 | 0 | $5,000 |

| 10 | $1,000 | 0 | $6,000 |

| 11 | 0 | 0 | $6,000 |

| 12 | 0 | 0 | $6,000 |

| 13 | 0 | 0 | $6,000 |

| 14 | 0 | 0 | $6,000 |

| 15 | 0 | 0 | $6,000 |

| 16 | $300 | 0 | $6,300 |

| 17 | 0 | 0 | $6,300 |

| 18 | 0 | 0 | $6,300 |

| 19 | $200 | 0 | $,6500 |

| 20 | 0 | 0 | $6,500 |

| 21 | 0 | 0 | $6,500 |

| 22 | 0 | 0 | $6,500 |

| 23 | $1,500 | 0 | $8,000 |

| 24 | 0 | 0 | $8,000 |

| 25 | 0 | 0 | $8,000 |

| 26 | 0 | 0 | $8,000 |

| 27 | 0 | 0 | $8,000 |

| 28 | 0 | 0 | $8,000 |

| 29 | $2,000 | 0 | $10,000 |

| 30 | 0 | 0 | $10,000 |

| TOTAL | $163,900 | ||

| SPD | 5,463 |

Luego de haber sumado todos los cargos durante el periodo y haber obtenido el total, que en este caso resultó ser de 163 mil 900 pesos, se divide entre los 30 días que tiene el periodo y se obtiene el saldo promedio diario, que en este caso fue de: 5 mil 463 pesos.

Ahora que ya sabemos el saldo promedio diario y la tasa de interés mensual, entonces el resultado de los intereses que tendrías que pagar sería de: 305.92 pesos.

¿Qué pasa con mi Buró de Crédito cuando no pago mi tarjeta?

Desde el primer día posterior a la fecha límite de pago que no saldaste tus consumos, ya se verá reflejado un atraso en tu historial de Buró de Crédito.

En tu reporte de crédito especial, hay una tabla que se denomina histórico de pagos y que califica con números tu comportamiento crediticio.

Dicha tabla se ve de la siguiente manera:

¿Cómo entender la tabla de Buró de Crédito?

Como se aprecia en la tabla, mes a mes se registrará tu comportamiento de pago, mediante un guion o un número que va del 1 al 8, y se interpreta así:

| Forma de pago del mes |

|

- No se reportó información sobre el crédito en ese mes |

|

1 Crédito al corriente |

|

2 Crédito con atraso de 1 a 29 días. |

|

3 Crédito con atraso de 30 a 59 días. |

|

4 Crédito con atraso de 60 a 89 días. |

|

5 Crédito con atraso de 90 a 119 días. |

|

6 Crédito con atraso de 120 a 149 días. |

|

7 Crédito con atraso de 150 hasta 12 meses. |

|

8 Cuenta con atraso de más de 12 meses. |

El color amarillo representa que el crédito tiene un atraso entre 1 y 89 días, y el color rojo representa que el crédito tiene un atraso mayor a 90 días.

¿Cómo evitar que se me pase la fecha límite de pago de mi tarjeta?

A continuación te decimos algunas recomendaciones para evitar desorganizarte y no caer en el pago de intereses moratorios:

- Ten a la mano la aplicación móvil de tu banco: así sabrás con exactitud el desglose de tus cargos, la cantidad que deberás pagar mes a mes y las fechas de corte y pago.

- No tengas más de dos tarjetas de crédito: si tienes más de dos plásticos puedes perder el control entre fechas de corte y de pago. Lo que recomendamos es usar dos tarjetas de crédito; una para las compras diarias y otra para las compras a meses.

- Aprovecha los meses sin intereses: recuerda que no es justificable, por ningún motivo, financiarte a la tasa regular de tu tarjeta. En cambio, los meses sin intereses son una buena alternativa.

- Si lo que necesitas es capital para un proyecto emprendedor o una buena suma para amueblar tu casa, existen otras alternativas como los préstamos personales o los créditos de nómina, cuyas tasas son más accesibles y los plazos más largos.

En caso de que ya tengas más de 90 días sin pagar tu tarjeta de crédito, y que incluso ya estés recibiendo llamadas de cobranza de tu banco, podrías recurrir a una reparadora de crédito para que te ayude a liquidar esta deuda, pagando menos intereses.

Fuentes:

https://www.condusef.gob.mx/?p=contenido&idc=1944&idcat=1

https://www.elfinanciero.com.mx/mis-finanzas/2023/09/30/te-pueden-embargar-o-meter-a-la-carcel-si-no-pagas-tus-deudas/

COMENTARIOS